Акции горнодобывающих компаний снова растут, вырвавшись из консолидации последних месяцев. Такое сильное ценовое движение в середине лета подтверждает, что их прерванный рост все еще растет. Ему еще предстоит пройти долгий путь, поскольку золотые акции все еще весьма недооценены по отношению к золоту. Поскольку фундаментальные показатели золота остаются очень оптимистичными, а его горнодобывающие компании вскоре сообщат о своих лучших квартальных результатах за всю историю, этот прорыв должен ускориться.

С конца февраля до середины мая ведущий ETF и эталонный фонд золотых акций GDX (NYSE:) продемонстрировали хороший рост, поднявшись на 44,5%. Это усилило параллельный значительный прорыв золота в 2,3 раза за этот период. 20 мая, когда золото достигло своего последнего рекордного максимума в 2424 доллара, GDX закрылся на отметке 37,26 доллара. В то время как золото взлетело до рискованных уровней чрезвычайной перекупленности, акции основных золотодобывающих компаний этого не сделали. В начале мая я написал целое эссе, анализируя это.

Тогда я пришел к выводу: «…на этот раз откат золота не обязательно затянет золотые акции. В то время как золото недавно взлетело до чрезвычайно перекупленного уровня, что потребовало ребалансирующей распродажи, акции золотых компаний этого не сделали. … Акции золота были лишь умеренно перекуплены на недавнем промежуточном максимуме металла, при этом не было заметно жадности или эйфории. Действительно, в течение пары недель с тех пор акции золотых компаний в значительной степени сопротивлялись откату золота».

«Большую часть времени они консолидируются, даже в худшем случае. Такое превосходство должно продолжаться до тех пор, пока распродажа золота будет оставаться упорядоченной и избегать зоны коррекции. Откат золота со сроком погашения станет прекрасной возможностью для покупок в середине роста для золотодобывающих компаний…» Мой противоположный взгляд на золотые акции десять недель назад оказался верным. Акции GDX в значительной степени отклонились в боковом направлении, пережив лишь умеренную распродажу по отраслевым стандартам.

С середины мая до начала июня общий откат цен на золото, вызванный ребалансировкой настроений, увеличился лишь до 5,7%. Примерно за тот же период GDX упал всего на 11,0% при отрицательном леверидже 1,9x. Обычно акции крупных золотодобывающих компаний увеличивают материальное движение золота в 2–3 раза, причем падение вниз иногда превышает верхнюю границу этого диапазона. Золотодобытчики оказались весьма устойчивыми: 13 июня GDX упал до $33,15.

Эти минимумы сектора держались в течение следующих нескольких недель в разгар сезонного затишья летнего падения цен на золото. Этот дрейф золотых акций мог легко сохраниться до начала июля, когда для трейдеров наступает пиковое время отпусков. Тем не менее, акции золотодобывающих компаний все равно выросли: по состоянию на середину недели акции GDX выросли на 9,2% с начала месяца. Это увеличило базовое движение золота в 4,5 раза, что свидетельствует о быстром улучшении настроений на золотых акциях.

Моя работа, возможно, сыграла незначительную роль в этом впечатляющем сдвиге. В последний торговый день июня я опубликовал популярное эссе под названием «Рекордный квартал золотодобытчиков». Он проанализировал, почему их предстоящие результаты за второй квартал покажут самую большую прибыль от добычи золота, которую когда-либо видели. Несмотря на предстоящую большую праздничную неделю, я был удивлен, получив необычно большое количество положительных отзывов и вопросов по этому поводу от профессиональных инвесторов и управляющих фондами.

Некоторые не знали, насколько фантастически оптимистичны фундаментальные показатели золотодобытчиков. И что интересно, все покупки в секторе в начале июля пришлись на период перед сезоном отчетности за второй квартал. Золотодобытчики отчитываются ежеквартально через три-шесть недель после окончания квартала, то есть с конца июля до середины августа. Скорее всего, эти предстоящие грандиозные результаты все равно удивят подавляющее большинство трейдеров. Рекордные доходы должны стимулировать ускорение покупок золотых акций.

Возвращаясь к прорыву золотых акций, последний раз GDX достигал отметки $37,26 в середине мая. На момент закрытия данных для этого эссе в среду GDX оспорил этот показатель, достигнув отметки в 37,05 доллара. Затем в четверг утром, прежде чем я начал писать это эссе, последние данные по инфляции ИПЦ оказались более прохладными, чем ожидалось, что спровоцировало падение доллара США и ралли золота. На этом фоне GDX снова подскочила, достигнув уровня $37,99 в полдень четверга, пока я писал эту статью.

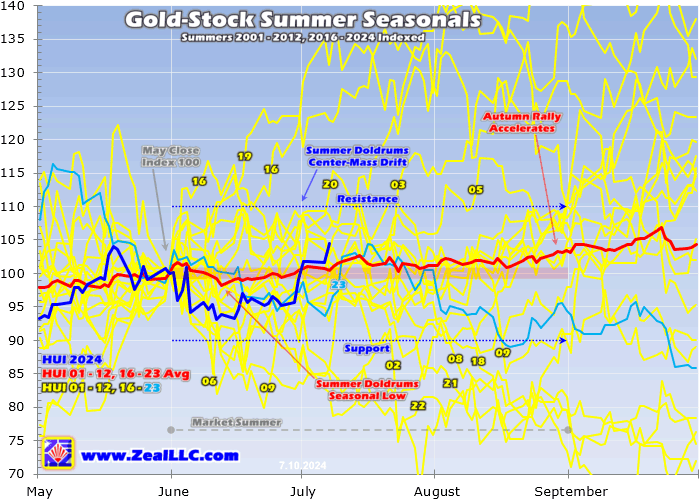

Этот проект будет завершен до закрытия в четверг, но решающий прорыв произойдет, когда прошлый максимум будет превышен на 1%. На GDX это составляет 37,63 доллара. Таким образом, к тому времени, когда вы это читаете, ключевой порог «подъём жив-здоров» вероятно уже будет превышен при закрытии. Все это способствует быстрому улучшению летней торговой активности, как показывает этот индексированный график лета золотого бычьего года для золотых акций.

Здесь все рыночные лета с 2001 по 2012 год и с 2016 по 2024 год индексируются по итогам закрытия Мэйса. Красная линия — это среднее сезонное значение золотого бычьего года до 2023 года, а темно-синяя линия — динамика золотых акций в этом году. На этом графике используется старый индекс золотодобывающих компаний, который точно отслеживает GDX, поскольку включает в себя одни и те же компоненты крупнейших золотодобытчиков. Летний сезонный минимум золотых акций, как правило, приходится на середину июня.

Вступая в лето 2024 года с уровней перекупленности, в начале июня акции золотых компаний упали больше, чем обычно. К минимуму в середине месяца в 33,15 доллара GDX упал на 6,1% с начала месяца. Но это все еще находится в пределах обычного диапазона летней торговли золотыми акциями +/- 10% от майского закрытия. Акции золота в основном держались вблизи этих минимумов большую часть оставшейся части прошлого месяца, мало восстанавливая позиции. Затем они поймали предложение в конце июня.

Всплеск восстановления в последние недели был сильным, что привело к тому, что акции золотых компаний вернулись к своим средним уровням в это время года. По состоянию на среду показатели HUI и GDX заняли 6-е место среди лучших на данный момент в июле из всех 21 года современного золотого бычьего периода. И если уровень HUI в полдень четверга 298,78 удержится на закрытии, акции золотодобывающих компаний вырастут на 7,0% с начала лета. Их выступление в июле было выдающимся.

Рассмотрение этого недавнего великолепного действия в контексте помогает понять, насколько оно необычно и впечатляюще в это время года. До всего этого скачка, когда 21 июня GDX все еще была ниже 34 долларов, я написал эссе о перезагрузке золотых акций. Тогда я пришел к выводу: «…золотые запасы перезагружаются. Они, как обычно, упали в летнюю депрессию, отрабатывая серьезную перекупленность и чрезмерную жадность после резкого роста в последние месяцы».

«Обе позиции были сильно обесценены, что создало возможность для покупок в середине роста до того, как начнется осеннее ралли золота. Учитывая сегодняшние бычьи фундаментальные показатели золота и золотых акций, это может оказаться последним шансом покупать относительно дешево на какое-то время». Мы воспользовались этой возможностью, чтобы пополнить наши торговые книги в информационном бюллетене, добавив новые позиции в золотодобывающих компаниях среднего и младшего уровня взамен закрытых с большой реализованной прибылью.

По состоянию на среду эти новые сделки уже принесли нереализованную прибыль, достигающую +16,6%. Около 3/4 сделок нашего информационного бюллетеня были добавлены ранее в ходе роста золотых акций, при этом нереализованная прибыль достигла +98,3%. Таким образом, умные трейдеры-противники, готовые купить акции раньше, чем стадо поймет, что запасы золота растут, уже были хорошо вознаграждены. Хотя эти возможности исчерпаны, акции золотодобывающих компаний по-прежнему имеют большой потенциал роста.

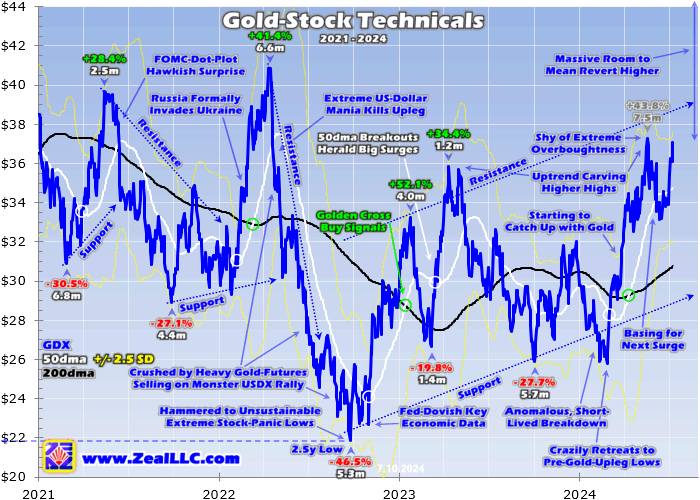

На этом графике показаны технические характеристики золотых акций за последние годы. Сегодняшний подъем родился на фоне восстановления золота в начале октября. Но поскольку в конце февраля GDX немного опустился ниже этих уровней, технически именно здесь золотые акции начали расти. Этот рост является последним в растущем восходящем тренде бычьего рынка с начала сентября 2022 года. Однако, несмотря на сильный рост в последнее время, сегодняшний рост остается небольшим по сравнению с прецедентом.

Опять же, на момент закрытия данных для этого эссе в среду GDX еще не превзошел максимум середины мая в 37,26 доллара. На тот момент GDX вырос на 43,8% за 7,5 месяцев, или на 44,5% от незначительно более низкого минимума в конце февраля. Но в то же время базовый рост золота с начала октября привел к росту на 33,2% к середине мая. Его последний рекорд за все время составил чуть более $2424, и вскоре он должен быть побит.

Таким образом, общий кредитный плечо GDX на протяжении всего роста цен на золото составляет жалкие 1,3x, что значительно ниже исторического среднего значения в 2–3x. Поскольку золотые запасы несут большие дополнительные операционные, геологические и геополитические риски помимо риска цен на золото, им приходится значительно увеличивать золото, чтобы его стоило владеть. Просто для того, чтобы вернуться к историческим нормам относительно их металла, рост GDX должен резко вырасти до 66–100% с начала октября.

Это дает потенциал роста в диапазоне от $43,00 до $51,75 или около того, если предположить, что рост золота достиг пика. Если золото продолжит расти в балансе, как и должно быть, потенциал GDX вырастет пропорционально. В своем эссе на прошлой неделе, посвященном силе упадка золота, я объяснил, почему фундаментальные показатели золота продолжают выглядеть такими бычьими. Невероятно, но американские фондовые инвесторы еще даже не начали гоняться за могучим ростом золота.

Они все еще придут, как только этот опасный пузырь акций ИИ неизбежно сдуется настолько, что освободит их от его чар. Инвестиции в золото американских фондовых инвесторов можно измерить с помощью объединенных слитковых запасов доминирующих в мире золотых ETF GLD (NYSE:) и IAU. Поразительно, что во время роста цен на золото на 33,2% запасы GLD+IAU упали на 4,5% или 57,4 метрических тонны. Американские инвесторы в акции в это время продавали.

Это крайняя и неустойчивая аномалия, беспрецедентная в современную эпоху золотых ETF. Сегодняшний рост золота является самым большим на сегодняшний день и первым, достигшим новых рекордных показателей с тех пор, как пара достигла пика в 2020 году. Новые рекордные максимумы важны, поскольку они порождают самоподпитывающийся импульс покупок. Чем больше рекордов достигает золото, тем больше о нем пишут финансовые СМИ, повышая осведомленность и стимулируя больший приток капитала.

Эта рекордная динамика в конечном итоге привела к росту золота в 2020 году до чудовищных 42,7% и 40,0%. В основном это было вызвано тем, что американские фондовые инвесторы наводнили акции GLD и IAU. Их активы взлетели на огромные 30,4% или 314,2 тонны во время первого периода, а затем еще больше — на 35,3% или 460,5 тонны во время второго. Удивительно, но сегодняшний рост золота уже вырос до 33,2%, несмотря на прирост активов GLD+IAU в 57,4 тонны.

На этот раз инициативу взяли на себя китайские инвесторы и центральные банки, осуществив массовые покупки золотых слитков, которые преодолели ошеломляющую апатию американских фондовых инвесторов. Но рано или поздно все эти золотые рекорды привлекут обратно последних, которым предстоит совершить колоссальные покупки, направленные на возвращение к среднему значению. Это должно легко привести к сегодняшнему росту золота, превысив чудовищный прирост в 40%. Но даже при 40% мощность GDX должна быть на 80–120% выше.

Это означает, что GDX находится в диапазоне от $46,75 до $57,00, что еще на 26–54% выше уровня середины недели. И такие успехи соответствуют прецедентам в отрасли. GDX продемонстрировал отличный прирост в 105,4% во время чудовищного роста золота на 40%+ в 2020 году. И снова целевые показатели роста золотых запасов растут пропорционально более высокому росту золота, превышающему 40%. Кроме того, эти уровни являются консервативными, учитывая сегодняшний однозначно бычий сценарий.

Потенциал роста золотодобывающих акций по отношению к их металлу имеет тенденцию усиливать более продолжительный рост золота. Стадные настроения продолжают становиться все более оптимистичными, привлекая все больше трейдеров. Их покупка ускоряет рост золотых запасов, повышает интерес и убеждает все больше трейдеров гнаться за большой прибылью. Это подпитывает мощные благотворные круги «покупка порождает покупку». GDX усилил последний рекордный рост золота в середине 2020 года в 3,4 раза.

Многие золотодобывающие акции также остаются значительно недооцененными в фундаментальном плане, а цены на акции далеко не отражают огромные прибыли, полученные от рекордных и почти рекордных уровней золота. Когда мы добавили нашу самую прибыльную сделку с новыми золотыми акциями с конца июня, соотношение цены и прибыли за двенадцать месяцев составило 9,9x. В этом давно забытом маленьком противоположном секторе по-прежнему изобилуют выгодные сделки.

Эти предстоящие рекордные результаты второго квартала должны сотворить чудеса с повышением осведомленности о золотых запасах среди профессиональных инвесторов и управляющих фондами. Поскольку большинство трейдеров не следят за этим сектором, колоссальный рост прибыли их удивит. По мере того, как акции золотых компаний стремительно растут благодаря огромной прибыли, все больше трейдеров обратят на это внимание и присоединятся к покупкам. Эпический сезон прибылей в сочетании с возвращением золота к рекордным максимумам невероятно эффективен.

Таким образом, несмотря на рост акций золотодобывающих компаний, большая часть их прибыли почти наверняка еще впереди. Хотя в последние месяцы было лучше покупать дешевле, как в нашем…

EUROPEAN UNION

EUROPEAN UNION