-

Впервые за многие годы облигации выглядят более привлекательными, чем акции.

-

На этой неделе доходность 10-летних казначейских облигаций превысила 5% впервые с 2007 года.

-

Есть три причины, по которым сейчас самое время вложить деньги в сверхбезопасные казначейские облигации.

Впервые за многие годы облигации выглядят привлекательно по сравнению с акциями, поскольку доходность по государственным долгам США со сверхнизким уровнем риска стремительно растет.

По данным Bank of America, доходность 10-летних казначейских облигаций превысила 5% впервые с 2007 года, а падение цен на облигации представляет собой один из худших рыночных обвалов за всю историю.

Но эксперты говорят, что доходность на уровне 5% должна выглядеть привлекательной для инвесторов, у которых нет денежных средств, особенно если принять во внимание давнюю репутацию казначейских облигаций как инвестиций с чрезвычайно низким уровнем риска.

Вот три причины, по которым, по мнению некоторых ведущих экспертов по инвестированию с Уолл-стрит, сейчас может быть подходящее время для инвесторов, чтобы перейти на рынок казначейских облигаций.

1. Доходность казначейских облигаций сейчас соответствует самым высоким дивидендам, выплачиваемым компаниями из индекса S&P 500.

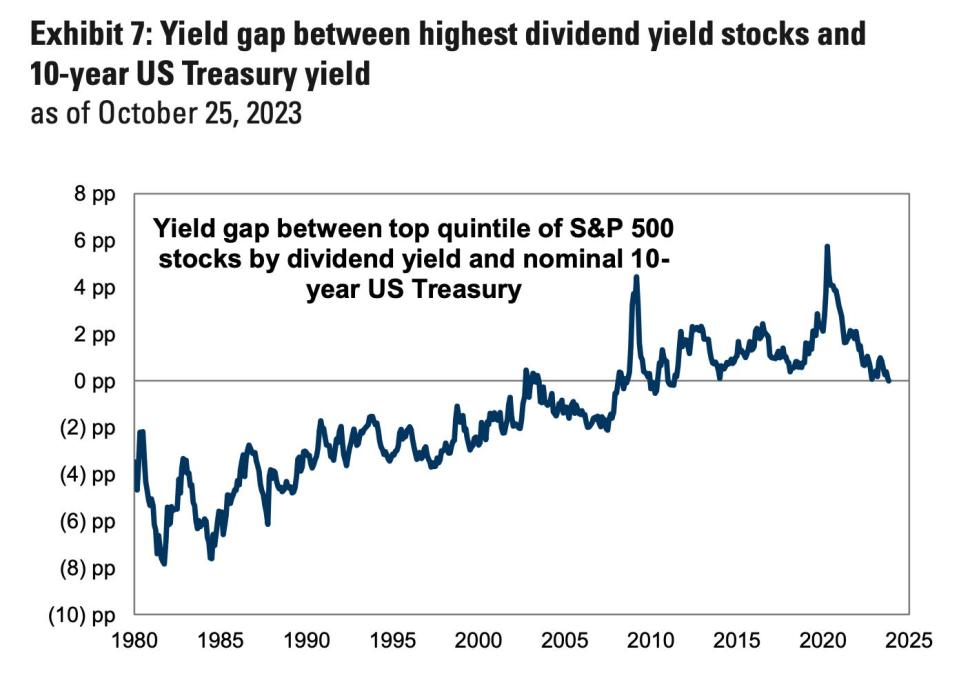

По мнению стратегов Goldman Sachs, доходность 10-летних казначейских облигаций примерно равна доходности крупнейших дивидендов, выплачиваемых компаниями из индекса S&P 500.

Разница между дивидендной доходностью 20% крупнейших плательщиков дивидендов из индекса S&P 500 и доходностью 10-летних казначейских облигаций США сократилась с одного процентного пункта в мае до нуля на этой неделе, говорится в сообщении стратегов в пятницу.

По данным Goldman Sachs, по мере сужения этого спреда в 2023 году инвесторы стали выводить деньги из фондов дивидендных акций. В этом году отток из фондов дивидендных акций США более чем вдвое превысил аналогичный показатель на более широком рынке.

2. Доходность облигаций, вероятно, упадет не скоро

Доходность казначейских облигаций, вероятно, останется высокой благодаря стремлению ФРС сдерживать инфляцию. Руководители центральных банков за последний год подняли ставки на 525 базисных пунктов, чтобы снизить высокие цены, что помогло повысить доходность казначейских облигаций.

В сообщении BlackRock на этой неделе говорится, что у нее избыточный вес краткосрочных казначейских облигаций. Тем временем стратеги Vanguard указали на долгосрочные казначейские облигации США как на конкурентоспособный вариант инвестирования, поскольку они позволяют инвесторам зафиксировать гарантированную доходность, которая будет оставаться выше, поскольку процентные ставки остаются повышенными.

«Доходность облигаций, вероятно, вернется к низким уровням в недавней истории, и мы ожидаем, что она останется высокой еще долгое время. Помните, что более высокие ставки означают лучшую доходность долгосрочных облигаций», — говорится в недавней заметке Vanguard.

«Это не означает, что облигации обязательно принесут огромную прибыль в течение следующих трех месяцев, поскольку все еще существует значительная неопределенность. совокупная доходность портфеля», — добавили позже стратеги.

3. Перспективы акций неопределенны.

Перспективы акций не столь оптимистичны, поскольку процентные ставки остаются высокими еще долгое время. Более высокие затраты по займам сильно повлияли на акции в 2022 году, в результате чего индекс S&P 500 показал худшие показатели с 2008 года. Хотя в 2023 году акции показали лучшие результаты, в последнее время они распродавались на фоне хаоса на рынке облигаций, который может снова поднять голову. в зависимости от того, что ФРС предпримет в ответ на экономические условия.

«Мы считаем, что текущий макроэкономический фон не благоприятен для широкого инвестирования в акции. Более высокие ставки и застойный рост оказывают давление на рынки, но снижение акций показывает, что они приспосабливаются к новому макроэкономическому режиму», — заявили на этой неделе стратеги BlackRock.

Между тем, рост дивидендов среди компаний из индекса S&P 500, скорее всего, сократится в следующем году, прогнозируют стратеги Goldman Sachs. Частично это связано с вялым ростом корпоративных доходов на 1%, ожидаемым в этом году, а также с отсутствием «способности выплачивать дивиденды» в секторах недвижимости и финансовом секторе.

«Наши экономисты ожидают, что ФРС не осуществит первое снижение ставки по федеральным фондам до конца 2024 года. Мы считаем, что инвесторам следует подождать, пока снижение ставок станет более ясным, чтобы начать покупать дивиденды плательщиков», — заявили в банке.

Другие прогнозисты рынка предупреждают, что впереди еще больше проблем с акциями, особенно в связи с тем, что более высокая доходность облигаций отталкивает инвесторов от фондового рынка. Некоторые эксперты-ветераны предупреждают, что фондовые индексы следуют моделям, очень близким к предыдущим рыночным крахам, в то время как над экономикой США все еще нависает риск рецессии.

Прочтите оригинальную статью на Business Insider.