Не бойтесь рекордных максимумов на рынке. Это естественная реакция инвесторов, обеспокоенных рыночным риском. Однако вместо того, чтобы бояться рыночного изобилия, мы должны понять, что им движет.

Существует важная концепция, которую инвесторы должны понимать о рынках, когда они достигают успеха. «новые рекорды».

«Рекордные уровни» чего-либо являются «рекордами не просто так».

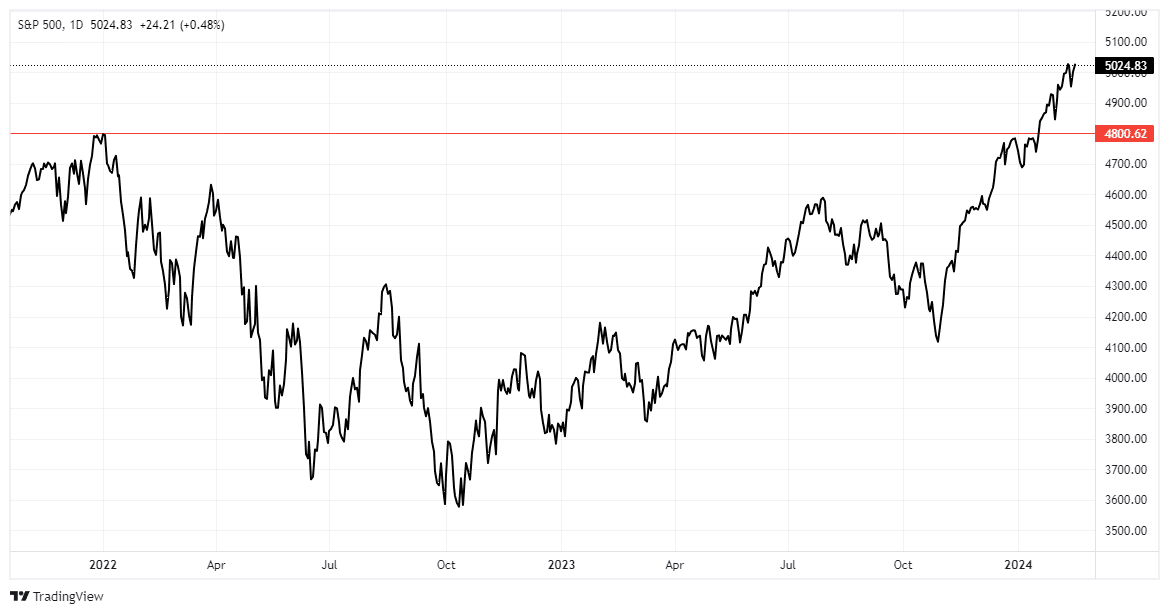

Следует помнить, что когда рекорды побиты, это тот момент, когда были достигнуты предыдущие пределы. Как и в скачках, спринте или автомобильных гонках, разница между старым рекордом и новым часто измеряется долями секунды. Да, хотя рынок в настоящее время достигает рекордных максимумов, в данном случае для реализации этой функции потребовалось два года.

Итак, хотя средства массовой информации с восторгом говорят о том, что рынки достигли рекордных максимумов, мы должны помнить, что «рекордный уровень с« ЯВЛЯЮТСЯ НЕ НАЧАЛОМ, а, скорее, признаком хорошо идущего процесса. В то время как средства массовой информации сосредоточили свое внимание на рекордно низком уровне безработицы, рекордном уровне фондового рынка и растущей уверенности как признаках продолжающегося восстановления экономики, история подсказывает осторожность. Для инвесторов все всегда лучше всего в конце цикла, а не в его начале.

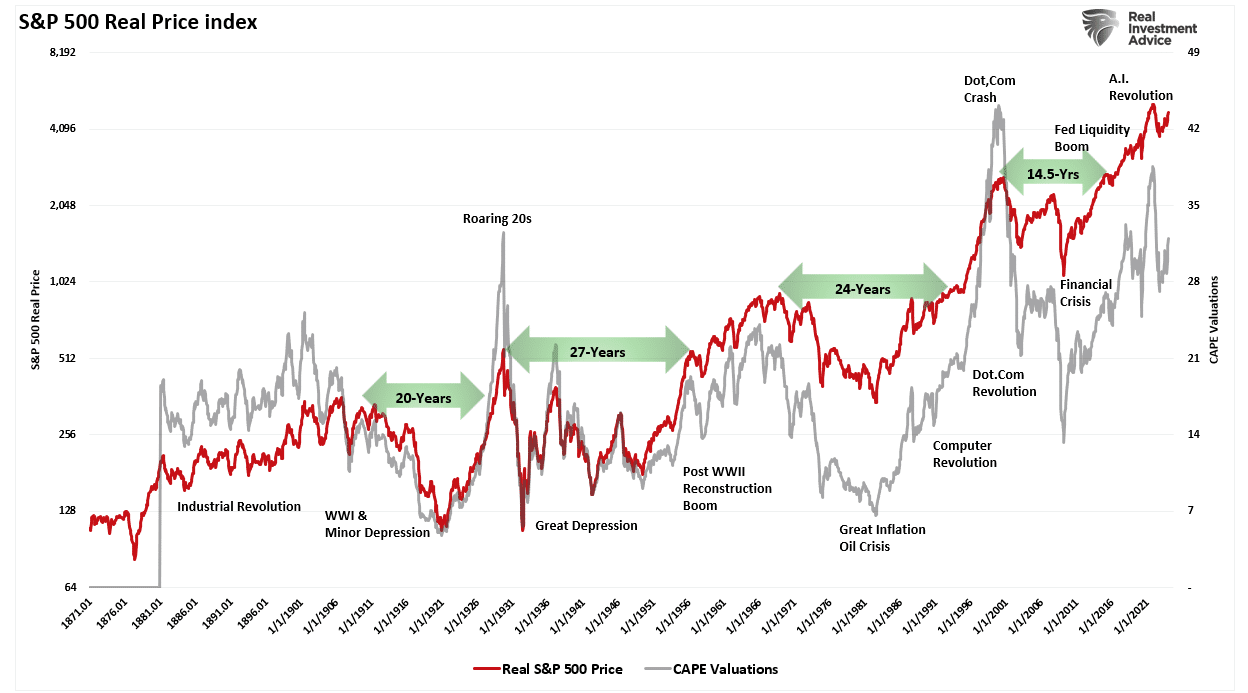

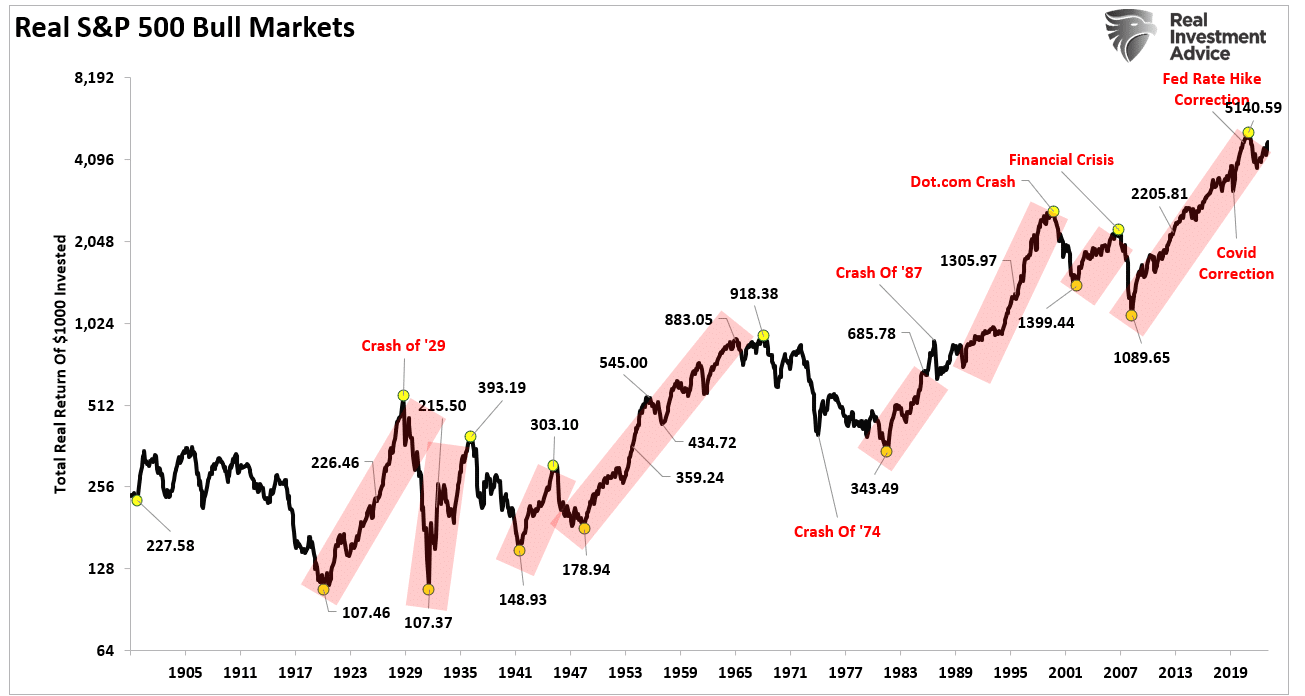

Давайте посмотрим на долгосрочный график рынка. С 1871 года было ПЯТЬ совершенно различных циклов бычьего рынка. В течение этих примерно 15-20-летних периодов цены на акции росли, достигая новых максимумов. Примечательно, что после бычьих периодов следуют длительные периоды от стабилизации до снижения цен. Другими словами, 100% общей прибыли рынка пришлись на пять различных исторических периодов.

В конце этих пяти бычьих тенденций рынки достигли рекордных максимумов. Тем, кто инвестировал на этих рекордных максимумах, потребовалось в среднем 20 лет, прежде чем они снова увидели исторические максимумы. Обратите внимание на уровень оценок в периоды пика бычьего рынка.

Учитывая, что оценки в настоящее время повышены, а цены достигли рекордно высокого уровня, означает ли это, что нас ждут 20 лет отсутствия прибыли?

Что оценки нам говорят и чего не говорят

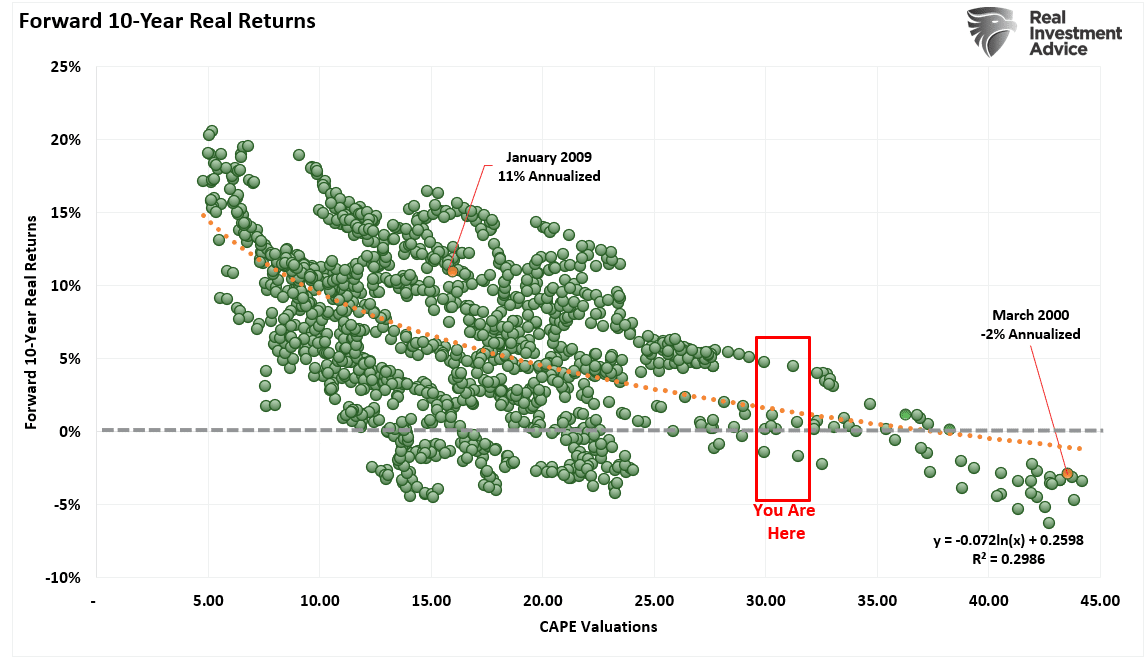

Ошибка, которую постоянно допускают инвесторы, заключается в игнорировании данных в краткосрочной перспективе, поскольку они не оказывают немедленного влияния на доходность цен. Оценки по самой своей природе являются УЖАСНЫМИ предсказателями 12-месячной доходности. Таким образом, инвесторам следует избегать любой инвестиционной стратегии с такой направленностью. Однако оценки являются надежными предикторами ожидаемой доходности в долгосрочной перспективе.

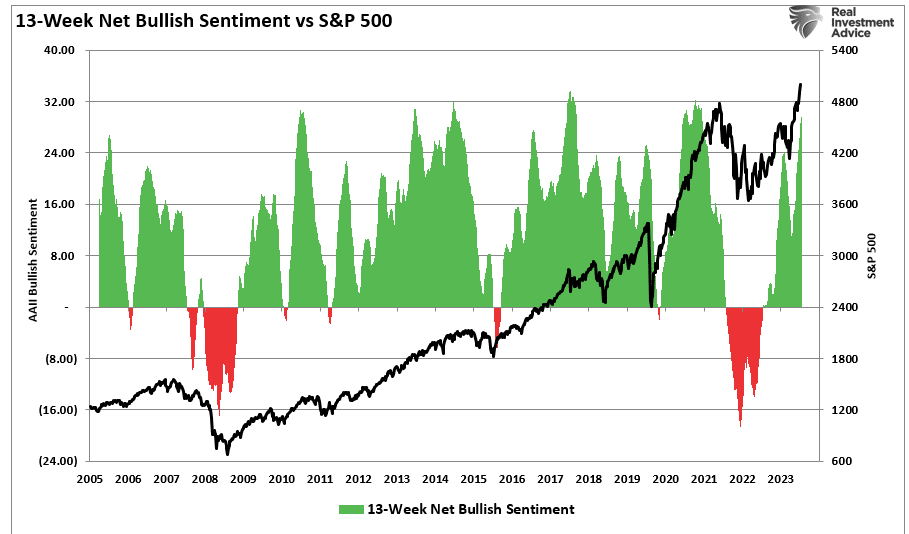

Хотя оценки предполагают, что доходность в течение следующих 10 лет, вероятно, будет ниже, чем в последнее десятилетие, психология движет краткосрочными рынками. Неудивительно, что существует высокая корреляция между настроениями инвесторов и ценами на активы. На графике ниже показано 13-недельное скользящее среднее чистого бычьего настроения. (бетейл и институциональный) против рынка. В периоды роста цен настроения усиливаются, создавая панику среди покупателей акций.

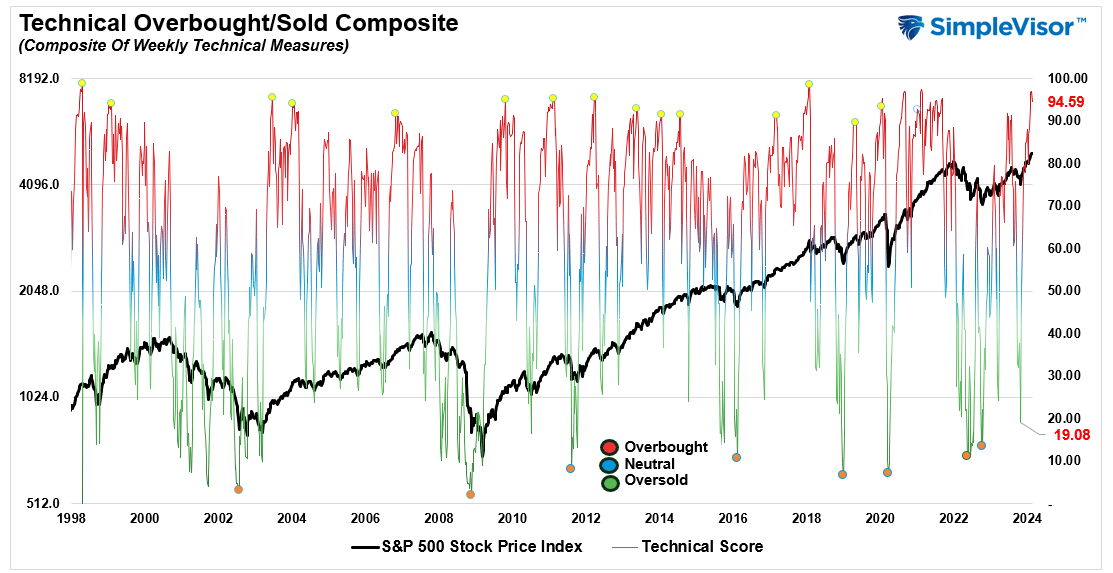

В конце концов, что-то меняет настроение инвесторов с бычьего на медвежье, и это приводит к возможному развороту цен на активы. Таким образом, хотя оценки жизненно важны для установления ожиданий относительно будущих норм прибыли, в краткосрочной перспективе они не имеют особой ценности. Таким образом, именно поэтому использование базового технического анализа может помочь инвесторам ориентироваться в краткосрочных рыночных временных рамках, чтобы избежать чрезмерного накопления риска в портфелях. Диаграмма ниже представляет собой совокупность недельных технических индикаторов. (цена актуальна на конец недели.) В октябре 2023 года, когда значение было ниже 20, состояние глубокой перепроданности обозначило дно рынка. Так сформировался наш призыв к ралли в конце года. При текущем значении выше 90, что является исключительно бычьим сигналом, готовность инвесторов к риску резко перешла на бычью территорию.

Конечно, учитывая ажиотаж вокруг «искусственный интеллект» и продолжающиеся надежды на отмену ужесточения денежно-кредитной политики, неудивительно, что рынки достигли рекордных максимумов.

Не бойтесь рекордных максимумов, поймите их

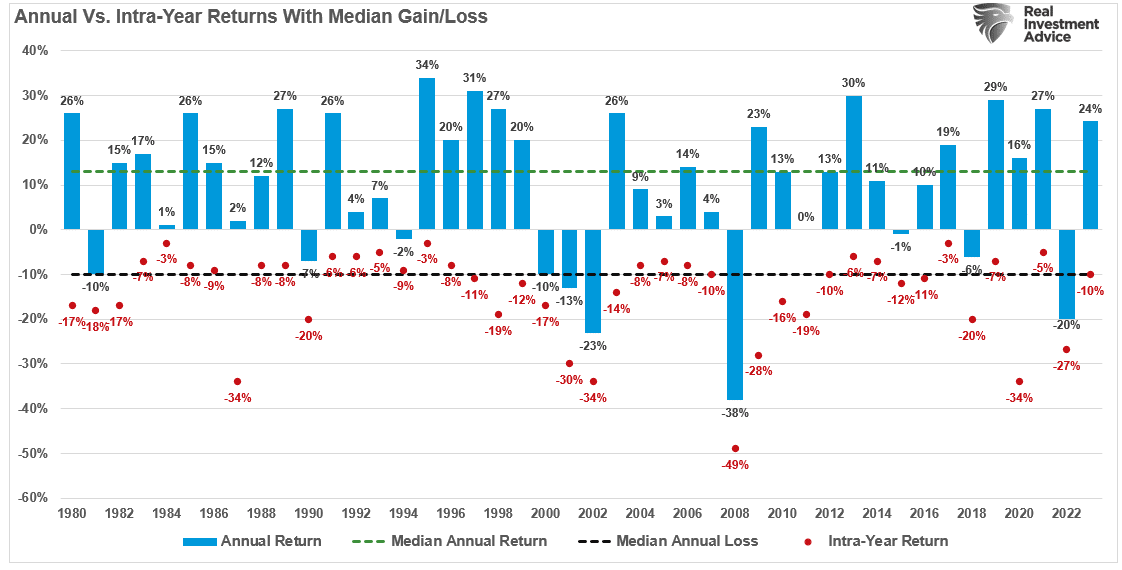

В краткосрочной перспективе инвесторам не следует опасаться рекордных максимумов как предвестника надвигающейся гибели. Под влиянием импульса и психологии бычьи рынки могут длиться дольше и идти дальше, чем можно было бы предсказать по логике. Но даже во время этих стремительных ралли внутригодовые коррекции на 5-10% являются нормой.

История совершенно ясна: когда рынки достигают рекордных максимумов, за этим последует еще больше, поскольку инвесторы становятся все более активными. «боюсь пропустить». Но такое изобилие в конечном итоге уступит место фундаментальным реалиям.

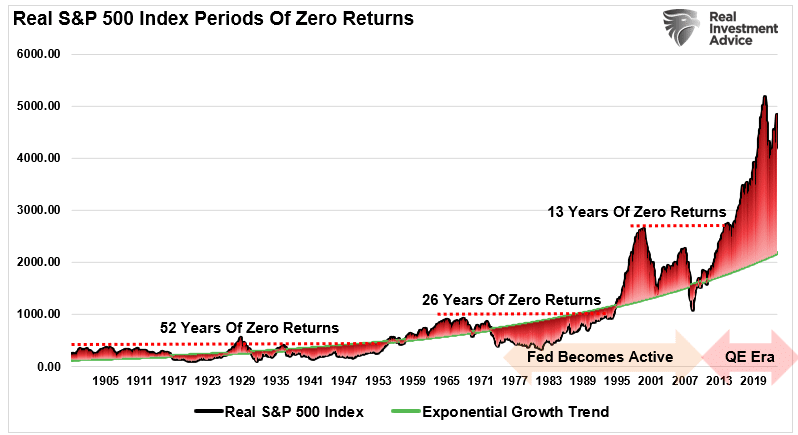

Что вызовет такой разворот, неизвестно. Однако, учитывая текущее отклонение рынка от долгосрочной тенденции экспоненциального роста, акциям станет сложнее продолжать расти быстрее, чем экономика. Примечательно, что такие отклонения исторически приводили к длительным периодам очень низкой или нулевой доходности.

Конечно, именно об этом нам уже говорят текущие оценки. Хотя аналитики Уолл-стрит смотрят в будущее с оптимизмом, необходимо учитывать некоторые факторы. Экономический цикл тесно связан с демографией, долгом и дефицитом. Если вы согласны с этой предпосылкой и данными, то оптимистические взгляды СМИ маловероятны.

Мы считаем, что рационализация высоких оценок сегодня, скорее всего, приведет к разочаровывающим результатам в будущем. Однако бычьи настроения становятся заразными в краткосрочной перспективе, что приводит к продолжению «новые исторические максимумы» более вероятно.

Не бойтесь рекордных максимумов. Просто поймите, что они являются побочным продуктом изобилия.

EUROPEAN UNION

EUROPEAN UNION