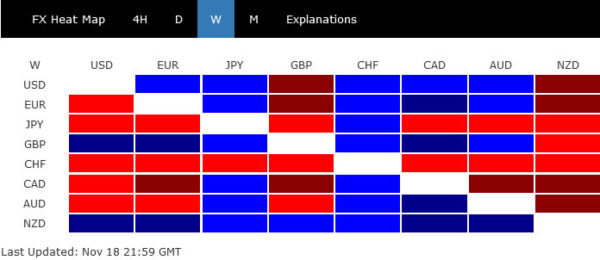

Распродажа доллара после индекса потребительских цен и ралли акций США прекратились на прошлой неделе после того, как представители ФРС принизили значение всего одного показателя. Хотя доллару все еще не хватало импульса для устойчивого восстановления, распродажа, по крайней мере, замедлилась. Доллар закончил неделю смешанно с евро.

С одной стороны, лучше всех себя показал новозеландский доллар, так как трейдеры с нетерпением ждут резкого повышения курса RBNZ на 75 базисных пунктов. Стерлинг занял второе место, без катастрофической реакции на новый бюджет правительства Великобритании. Швейцарский франк и иена были самыми слабыми, а канадский доллар следовал за ними из-за падения цен на нефть.

Заглядывая вперед, есть вероятность, наконец, более сильного восстановления доллара, учитывая риск краткосрочного падения акций и восстановления доходности. Кроме того, падение цен на золото и продолжительное падение цен на нефть могут помочь доллару.

DOW теряет импульс роста после возвращения ястребов ФРС

Ралли на фондовых рынках США начало терять импульс после того, как представители ФРС хором призвали не переоценивать данные по инфляции всего за один месяц. Ужесточение будет продолжаться, а процентные ставки останутся на «достаточно ограничительном» уровне до тех пор, пока инфляция не продемонстрирует признаки устойчивого возвращения к целевому уровню. Так что же такое «достаточно ограничительный»? По словам президента ФРБ Сент-Луиса Джеймса Булларда, ставки могут составлять от 5% до 7%.

DOW закрыл неделю почти без изменений после торговли в боковом диапазоне в очень узком диапазоне. Как видно из дневного MACD, он начинает немного терять восходящий импульс. Хотя нельзя исключать дальнейшего роста, потенциал роста, вероятно, будет ограничен уровнем сопротивления 34281,36 при первой попытке отката. Это может начать происходить в ближайшие неделю или две.

Но в целом, краткосрочный бычий прогноз останется в силе, пока держится поддержка на уровне 31727,05. То есть коррекционная фигура от 36952,65 завершилась тремя волнами вниз до 28600,94. Твердый прорыв 3481,36 проложит путь к повторному тестированию 36952,65. Это может произойти в начале следующего года.

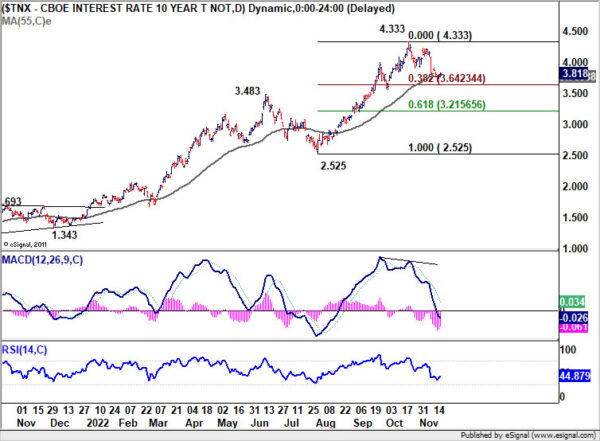

Поддержка 10-летней доходности от 55-дневной EMA

Доходность 10-летних облигаций стабилизировалась после кратковременного падения до 3,692 и закрыла неделю почти без изменений. Прогноз не изменился, это всего лишь коррекция, чтобы подняться с 2,525. Сильная поддержка ожидается от текущей зоны 55-дневной EMA (сейчас на уровне 3,768) и 38,2%-ного отката от 2,525 до 4,333 на уровне 3,642, что приведет к отскоку.

У TNX мало шансов пробить максимум 4,333 в ближайшей перспективе. То есть предполагается диапазонная торговля между 3,642/4,333.

Отскок индекса доллара может произойти в любое время

Индекс доллара закрыл неделю немного выше после первоначального падения до 105,34. DXY сейчас близок к важной зоне поддержки на уровне 104,63, 38,2% коррекции с 89,20 до 114,77 на уровне 105,00 и 55-недельной EMA на уровне 103,91. Так что отскок может произойти в любой момент. Прорыв выше максимума прошлой недели 107,27 может спровоцировать возврат к 55-дневной EMA (109,73).

Общие условия для восстановления DXY должны быть такими, если DOW действительно начнет откат, как упоминалось выше, в то время как доходность 10-летних облигаций также восстановится.

Нефть WTI готова к возобновлению нисходящего тренда

Динамику цен на нефть можно использовать в качестве индикатора для подтверждения общего отношения к риску. Нефть WTI продемонстрировала второе недельное снижение из-за опасений по поводу Китая. Несмотря на то, что были предприняты шаги по смягчению строгой политики нулевого уровня COVID, стремительный рост инфекций может в конечном итоге вынудить правительство восстановить жесткие меры по блокировке. Ведь, в отличие от почти всех других стран мира, статус вакцинации в Китае — большая неизвестность.

Падение на прошлой неделе предполагает, что коррекционный отскок WTI от 76,61 завершился тремя волнами до 94,25. Немедленное внимание теперь сосредоточено на минимуме 76,61. Твердый прорыв возобновит весь нисходящий тренд с максимума 131,82. Следующей целью будет проекция 61,8% от 124,12 до 76,61 с 94,25 до 64,88.

Хотя на самом деле еще слишком рано говорить о том, действительно ли нисходящий тренд достигнет вышеупомянутой цели, прорыв уровня 76,61 должен произойти одновременно с откатом акций и более сильным восстановлением доллара.

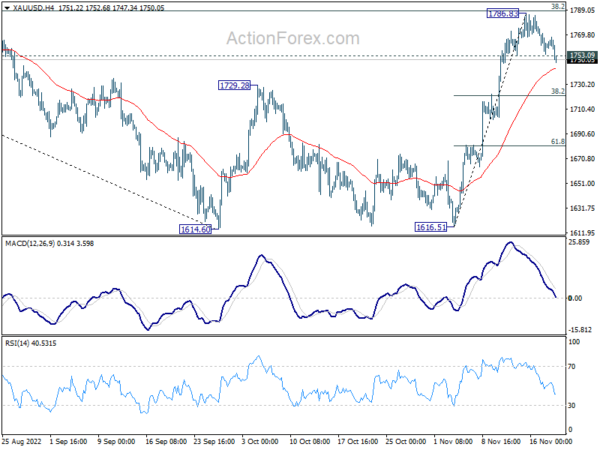

Золото достигло максимума в краткосрочной перспективе, начиная откат

Принимая во внимание перспективу восстановления доллара, откат золота также заслуживает внимания. Прорыв незначительной поддержки 1753,09 на прошлой неделе указывает на краткосрочную вершину 1786,83. Это произошло как раз перед 38,2% откатом от 2070,06 до 1614,60 на 1788,58.

В краткосрочной перспективе в пользу золота выступает более глубокое падение. Твердый прорыв 4-часовой 55-ЕМА (сейчас на уровне 1742,44) проложит путь к 38,2%-ному откату с 1616,51 до 1786,83 на 1721,76 или даже дальше к 55-дневной ЕМА (сейчас на 1702,80). Если это произойдет, такой откат должен сопровождаться более сильным отскоком доллара в целом.

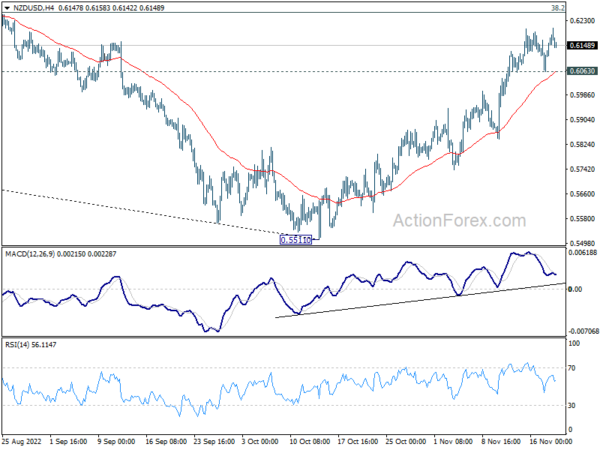

NZD/USD потерял импульс перед уровнем Фибоначчи 0,6257

Новозеландский доллар стал самым сильным на прошлой неделе, в преддверии резкого повышения ставки РБНЗ на 75 базисных пунктов в ближайшую среду. Тем не менее, пара NZD/USD явно теряет импульс перед восстановлением на 38,2% от 0,7463 (максимум 2021 года) до 0,5511 на 0,6257.

Отклонение от 0,6257, за которым следует прорыв незначительной поддержки 0,6063, будет свидетельствовать о формировании краткосрочной вершины. Затем можно было увидеть более глубокое отступление к 55-дневной EMA (сейчас на уровне 0,5927). Если это произойдет, это будет еще одним признаком того, что происходит восстановление доллара.

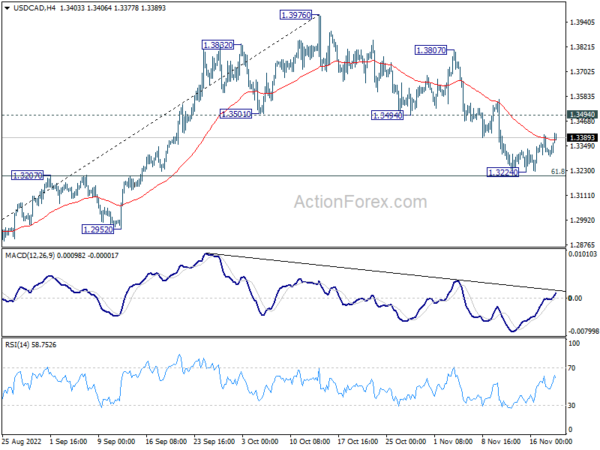

Еженедельный обзор USD/CAD

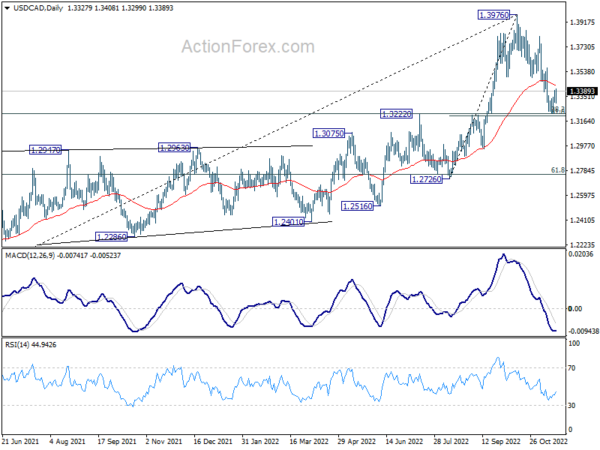

USD/CAD восстанавливается в преддверии кластерной поддержки 1,3207 (откат 61,8% от 1,2726 до 1,3976 на 1,3204) на прошлой неделе. Но потенциал роста ограничен значительно ниже уровня поддержки 1,3494, превратившегося в сопротивление. Первоначальная предвзятость остается нейтральной на этой неделе. С другой стороны, уверенный прорыв 1,3494 укажет на то, что коррекция от 1,3976 завершилась на 1,3224. Внутридневная тенденция вернется к восходящей зоне сопротивления 1,3807/3976. Однако, с другой стороны, устойчивый прорыв 1,3204/7 будет иметь более серьезные медвежьи последствия и нацелится на поддержку 1,2952.

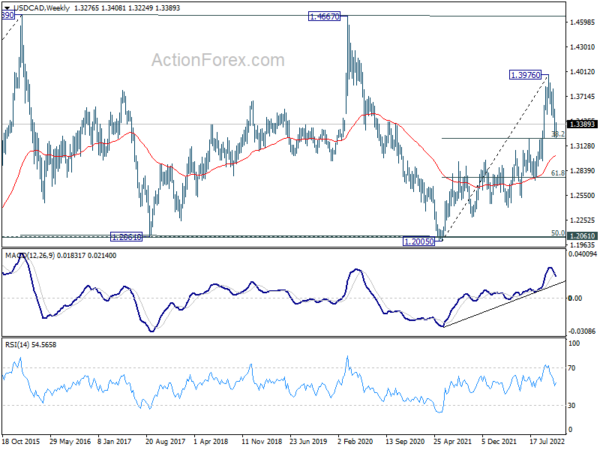

В более широком плане, пока держится кластерная поддержка на уровне 1,3222 (откат на 38,2% от 1,2005 до 1,3976 на 1,3223), ожидается, что более крупный восходящий тренд от 1,2005 (минимум 2021 года) возобновится через максимум 1,3976 на более позднем этапе. . Однако уверенный прорыв уровня 1,3222/3 укажет на то, что тренд может развернуться. Более глубокое падение будет наблюдаться до следующей поддержки кластера на 1,2726 (откат на 61,8% на 1,2758).

В долгосрочной перспективе движение цены от 1,4689 (максимум 2016 года) рассматривается только как модель консолидации, которая могла завершиться на отметке 1,2005. То есть ожидается, что восходящий тренд от 0,9506 (минимум 2007 г.) возобновится на более позднем этапе. Это будет предпочтительным вариантом до тех пор, пока держится поддержка на уровне 1,2061, что близко к 50%-ному откату от 0,9406 до 1,4689 на 1,2048.

EUROPEAN UNION

EUROPEAN UNION