Вы знаете, сколько денег вам нужно на пенсию?

Если вы похожи на большинство людей, вы можете подумать, что ответ «слишком много», и на то есть веские причины. Кажется, что каждый день мы слышим от другого исследования или эксперта, говорящего, что нам нужны миллионы, чтобы сделать это с комфортом.

Вот почему я был удивлен, увидев новое исследование NetCredit, онлайн-кредитора, в котором говорится, что большинству людей для выхода на пенсию потребуется менее миллиона долларов. Фактически, компания заявила, что в США в целом можно заработать всего 702 330 долларов, а в некоторых штатах и того меньше — например, около 470 000 долларов в Миссисипи.

Эти цифры намного более обнадеживают, чем то, что мы обычно слышим, но складываются ли они? Давайте взглянем.

NetCredit получает свои данные от Numbeo.com, который является краудсорсинговым, поэтому его данные могут не полностью отражать реальность среднего человека. Но это тоже не совсем не так.

Более крупная потенциальная проблема заключается в методе NetCredit по обработке данных Numbeo. NetCredit взяла среднюю продолжительность жизни в 76,2 года и пенсионный возраст в 61 год, а затем умножила средний доход среднего класса в этом районе на разницу в 15,2 года. Так, например, выход на пенсию в Орегоне стоит 701 000 долларов в год, потому что средний орегонец тратит 46 310 долларов на человека в год.

Проблема здесь в том, что если вы проживете дольше 76,2 лет, вы рискуете пережить свои деньги. То же самое происходит, если вы терпите убытки от инвестиций или решаете выйти на пенсию раньше.

К счастью, мы можем добиться большего.

CEF могут позволить вам выйти на пенсию где угодно за 470 000 долларов

Если NetCredit говорит, что мы можем выйти на пенсию в Миссисипи за 470 000 долларов, я согласен. Но я также думаю, что вы можете уйти в отставку в любом месте в США на эту сумму. Это начинается с покупки моих любимых высокодоходных инструментов: закрытых фондов (CEF), которые могут заплатить нам не один, а три способы:

- С их высокими дивидендными выплатами: Эти фонды дают сегодня 7%, а многие дают намного больше. Три из них, о которых мы сейчас поговорим, дают в среднем 11,8%.

- За счет портфельной прибыли: CEF владеют акциями, облигациями, инвестиционными фондами недвижимости (REIT) и множеством других инвестиций, как это делают взаимные фонды и ETF. Они также торгуются на публичных рынках, как и акции.

- Их исчезающие дисконты к стоимости чистых активов (СЧА): Дисконт к NAV, или разрыв между рыночной ценой фонда и стоимостью его портфеля на акцию, уникален для CEF. Покупайте, когда дисконт необычайно велик, и вы можете «поехать» по мере того, как он сокращается, подталкивая цену акций вверх.

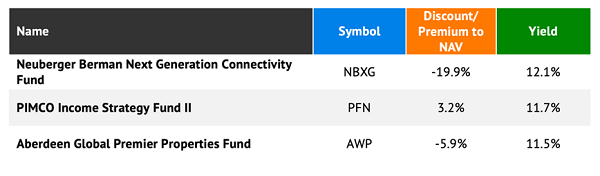

Имея это в виду, давайте перейдем к пенсионному портфелю с тремя CEF, который я хочу показать вам сегодня:

3-фондовая таблица

Как вы можете видеть выше, все три этих фонда могут похвастаться высокой доходностью со средней выплатой 11,8% между ними. И здесь вы также получаете привлекательные оценки с двумя спортивными большими скидками нашего фонда к NAV и только одним, PFN, с премией (хотя и небольшой).

Вы также получаете сильную диверсификацию благодаря Neuberger Berman Next Generation Connectivity Fund Inc (NYSE:), как следует из названия, сосредотачиваясь на таких сетевых компаниях, как Analog Devices (NASDAQ:), Nvidia Corp. (NASDAQ:) и Palo Alto Networks (NASDAQ: ). PFN, со своей стороны, владеет корпоративными облигациями, выпущенными такими качественными компаниями, как Nissan (OTC:), Ford, Albertsons и Northwestern (NASDAQ:) Bell. Наконец, AWP владеет разнообразной коллекцией REIT, например владельцем склада. Прологис (NYSE:), оператор дата-центра Равноденствие (NASDAQ:) и Квартирные сообщества Средней Америки (NYSE:).

Более того, всеми тремя профессионально управляют фирмы с миллиардами (или, в случае PIMCO, с триллионами) долларов в активах под управлением, а также с глубокими связями в своих отраслях.

Затем следует история с дивидендами.

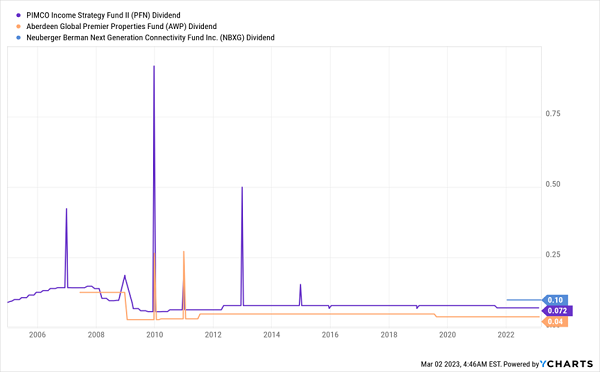

Долгая история стабильных выплат (включая нечетные специальные дивиденды)

Истории распространения CEF

Истории распространения CEF

В то время как NBXG, чьи выплаты показаны синим цветом выше, является новым фондом (запущенным год назад), Abrdn Global Premier Properties Fund (NYSE:) и Pimco Income Strategy II Closed Fund (NYSE:) имеют историю стабильных выплат, уходящую в прошлое. чем десятилетие. Кроме того, как вы можете видеть из пиков и выемок в строках выше, эти фонды также время от времени выплачивают хорошие специальные дивиденды.

Кикер? Каждый из этих фондов выплачивает дивиденды ежемесячно. Таким образом, нам даже не нужно беспокоиться об управлении нашим потоком доходов, как в случае с ежеквартальными плательщиками. Наши дивиденды просто поступают на наши счета вместе с нашими счетами.

Суть здесь в том, что вы можете вложить 470 тысяч долларов в эти фонды и получать 4621 доллар в месяц в виде дивидендов. Я признаю, что это не совсем те 4911 долларов в месяц, которые, по словам NetCredit, вам нужно иметь комфортную пенсию на Гавайях, но это довольно близко!

Что еще более важно, вы можете получать свои выплаты, не касаясь своего принципала. Другими словами, вы могли бы жить на свои сбережения в размере 470 тысяч долларов не только в течение 15 лет, но и в течение многих десятилетий, пока эти средства будут выплачиваться.

Раскрытие информации : Бретт Оуэнс и Майкл Фостер — противоположные доходные инвесторы, которые ищут недооцененные акции/фонды на рынках США. Нажмите здесь, чтобы узнать, как получить прибыль от их стратегий в последнем отчете «7 акций роста с большими дивидендами для надежного выхода на пенсию».

EUROPEAN UNION

EUROPEAN UNION