Фондовый рынок стремительно растет, и эта волна роста привела к росту акций компаний с малой капитализацией, но если вы ожидали значительную премию (или любую премию) от небольших фирм, что ж, вам еще предстоит пережить немало разочарований.

В последние годы бывали периоды, когда компании с маленькой капитализацией сплачивались и обгоняли своих собратьев с большой капитализацией в скачках. Но если взглянуть на краткосрочный шум, то можно увидеть один очевидный результат: так называемая премия для компаний с малой капитализацией в последние годы была неуловимой.

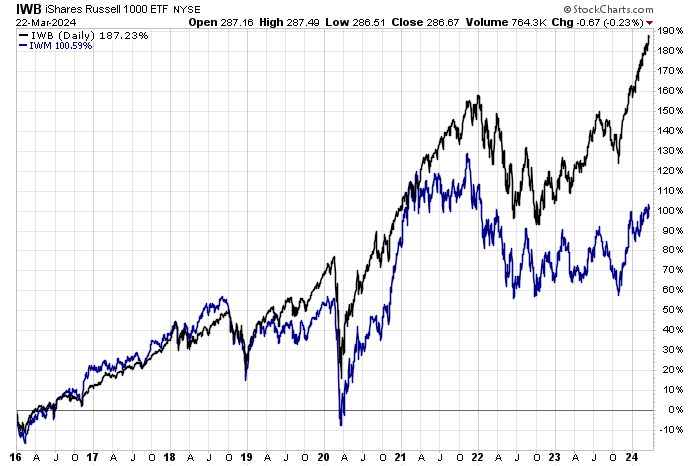

Рассмотрим результаты с конца 2015 года, основанные на паре широко распространенных ETF: iShares Russell 1000 ETF (IWB) значительно превзошел iShares Russell 2000 (IWM), популярный, но сильно отстающий ETF с малой капитализацией.

Компании с малой капитализацией в последние годы далеко не оправдали ожиданий того, что премия за риск в небольших компаниях в конечном итоге принесет более высокую доходность по сравнению с широким рынком, то есть акциями с большой капитализацией. Но один аспект малых компаний является стойким и постоянным: периодическое оживление прогнозов о том, что этот отстающий сектор фондового рынка вот-вот наберет обороты.

«Малые капитализации готовы к возвращению», — прогнозирует Бьорн Йеш, директор по глобальным инвестициям DWS. Сосредоточив внимание на европейских рынках, он рассуждает в исследовательской заметке на прошлой неделе: «Магия некоторых акций с мега-капитализацией и встречный ветер роста процентных ставок оказали серьезное влияние на акции компаний с малой капитализацией с 2022 года. Но ветер постепенно начинает меняться».

В США инвестиционные консультанты снова сосредоточились на компаниях с малой капитализацией, сообщает Investment News. Катализатором для нового взгляда на эту неэффективную часть акций является относительная сила компаний с большой капитализацией, говорит Стивен Таквуд, директор по инвестициям Modern Wealth Management:

«Исторически сложилось так, что когда Russell 1000 превосходит Russell 2000 примерно на 20% за годичный период, это было подходящее время для распределения акций малой капитализации на относительной основе. Точные сроки всегда сложно определить, но в какой-то момент мы ожидаем, что два индекса начнут сближаться».

Тем временем Том Ли из Fundstrat обновил свой прогноз относительного опережения индекса Russell 2000 компаний с малой капитализацией. «Я думаю [small-cap] Рассел 2000 года представляет собой лучшее из того, что происходит, когда ФРС начинает снижать ставки», — сказал он CNBC в интервью на прошлой неделе.

Существует также школа мысли, которая выступает за переосмысление стандартного подхода к индексированию акций малой капитализации как превосходного инструмента для получения премии по акциям малой капитализации. Одним из примеров является идея создания присутствия компаний с малой капитализацией с помощью многофакторной структуры типа iShares US Small-Cap Equity Factor ETF (SMLF), которая недавно превзошла традиционную стратегию индексации через iShares Russell 1000 ETF (IWB).

Но даже SMLF отстает от компаний с большой капитализацией (IWB), и поэтому до сих пор неизвестно, смогут ли компании с малой капитализацией наконец обогнать широкий рынок. Но в стране с малой капитализацией вы всегда можете рассчитывать на одну вещь: надежда рождается вечно.

Научитесь использовать R для анализа портфеля

Количественная аналитика инвестиционного портфеля в R:

Введение в R для моделирования риска и доходности портфеля![]()

Джеймс Пицерно

EUROPEAN UNION

EUROPEAN UNION