Посреди постоянно меняющегося экономического ландшафта европейская технологическая сцена находится на решающем поворотном этапе. Выбор, который мы делаем сегодня как политики, инвесторы и лидеры отрасли, отразится в будущем, формируя положение Европы на мировой технологической арене.

Поскольку глобальная экономика бросает нам вызов, сейчас самое подходящее время, чтобы подвести итоги европейской экосистемы венчурного капитала (венчурного капитала) и по-настоящему понять, как европейские инвесторы ориентируются на текущем рынке. Это возможность увидеть, как мы можем адаптироваться и процветать.

Что действительно захватывающе, так это то, что Европа стала привлекательным центром для инвесторов из Соединенных Штатов и всех уголков земного шара. Их привлекает высокое качество жизни и многообещающие инвестиционные перспективы, которые может предложить Европа.

Согласно последним данным PitchBook, средний европейский раунд финансирования с участием США почти удвоился в 2021 году, достигнув 38 млн евро. Это значительное увеличение по сравнению с 19,4 млн евро в предыдущем году свидетельствует о растущем интересе и уверенности в потенциале Европы.

Отодвигание занавеса для европейских венчурных капиталистов

В течение многих лет разгадка тайн европейских венчурных капиталистов (венчурных капиталистов) и их подхода к инвестициям в стартапы была сложной задачей. В то время как на рынке венчурного капитала США были проведены обширные исследования, европейский ландшафт венчурного капитала оставался в значительной степени неисследованным. Эти аспекты, от стратегий поиска поставщиков до основных условий и определения стоимости, остаются неуловимыми.

Стремясь пролить свет на европейский ландшафт венчурного капитала, мы в Speedinvest в сотрудничестве с профессором Райнером Брауном из Технического университета Мюнхена приступили к одному из самых обширных опросов европейских инвесторов, когда-либо проводившихся. Нашей целью было получить более глубокое представление о сильных и слабых сторонах европейской экосистемы, определить проблемы и возможности и использовать эти знания для будущего развития.

Благодаря впечатляющему охвату и размаху, редко встречавшимся ранее, наше исследование включало в себя подробные интервью с 437 европейскими инвесторами, охватывающими весь континент. Благодаря этим беседам мы стремились раскрыть ценные идеи. Что делает европейскую экосистему уникальной? Где мы сталкиваемся с проблемами и какие возможности открываются впереди? Извлекая уроки из этих выводов, как инвесторы, так и предприниматели могут принимать более обоснованные решения в будущем.

На проведение этого опроса нас вдохновил известный исследовательский проект под названием «Как венчурные капиталисты принимают решения?» проведенный Gompers et al. в 2020 году в США. Это влиятельное исследование послужило бесценным ориентиром, позволив нам провести значимые сравнения между нашими выводами и данными из США, обогатив наше понимание европейского ландшафта венчурного капитала.

Существуют ли единороги?

Когда дело доходит до оценки, наше исследование показывает, что среди европейских венчурных капиталистов преобладает консенсус в отношении того, что текущий рынок привел к переоценке «единорогов» (стартапов с оценкой более 1 миллиарда долларов) как в Европе, так и за ее пределами.

Поразительные 84% инвесторов, включая тех, кто сам инвестировал в единорогов, выразили мнение, что эти высоко оцененные стартапы либо немного, либо значительно переоценены. Это мнение согласуется с недавней тенденцией, когда несколько скейлапов с заоблачной оценкой стали свидетелями заметного снижения их стоимости.

Хотя эту точку зрения разделяет большинство инвесторов (84%), важно отметить, что большинство респондентов основывают свои оценки на различных факторах. Эти факторы включают ожидаемые стратегии выхода, желаемый процент владения и оценку сопоставимых инвестиций.

Диагностика европейского ландшафта

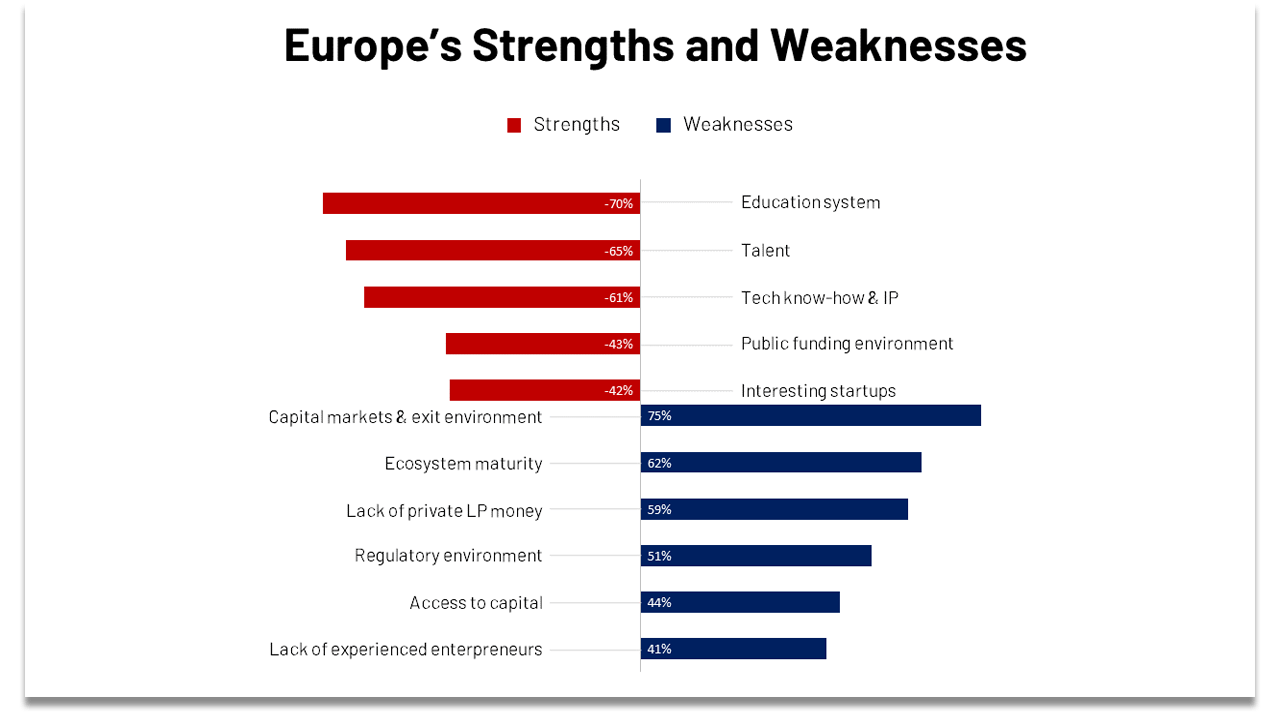

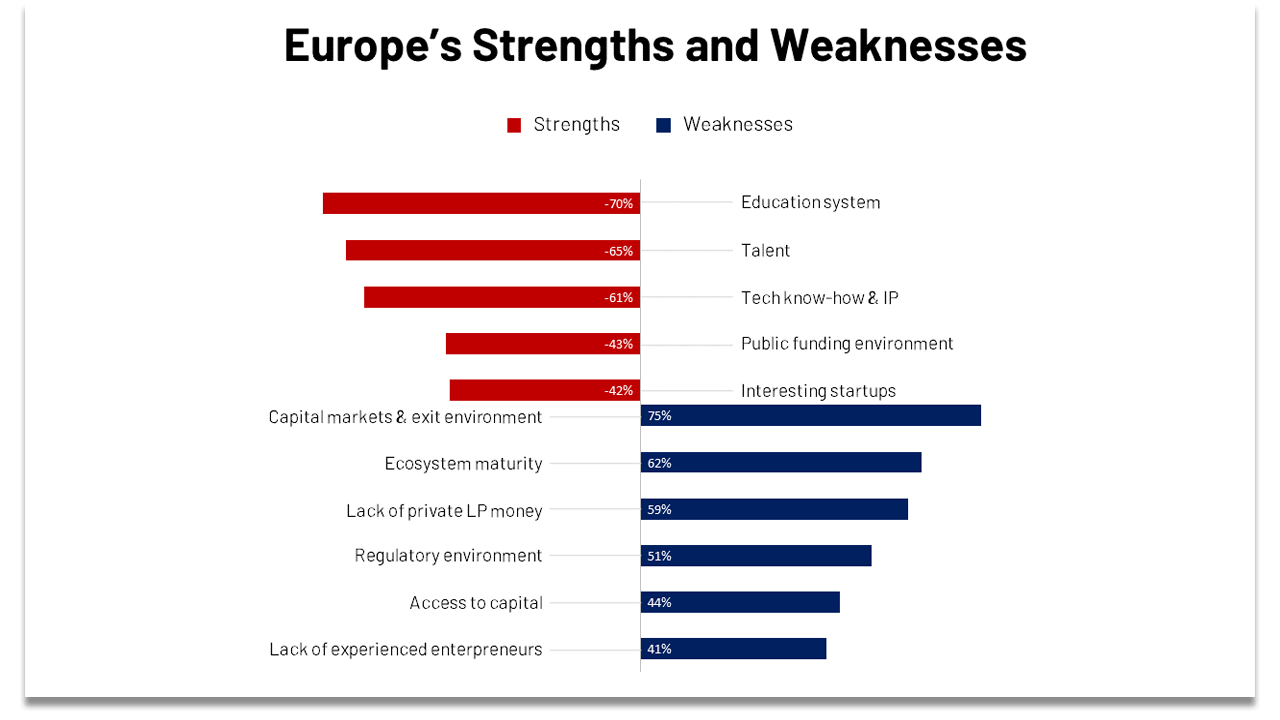

Европейская стартап-экосистема процветает за счет сильных сторон, которые выделяют ее среди других. Согласно нашему опросу, 70% инвесторов признают европейскую систему образования и университеты своим главным достоянием, а 65% подчеркивают обилие доступных талантов. Кроме того, 61% признают значительные преимущества европейских технологических ноу-хау и интеллектуальной собственности (ИС). Доступность государственного финансирования (43%) и наличие интересных инвестиционных возможностей (43%) также рассматриваются как сильные стороны.

Однако важно признать, что проблемы сохраняются. Ошеломляющие 75% инвесторов считают рынки капитала и условия выхода основными препятствиями. Зрелость экосистемы (62%) и нехватка финансирования частных партнеров с ограниченной ответственностью (LP) (59%) также вызывают озабоченность. Регуляторная среда (51%), ограниченный доступ к капиталу для стартапов (44%) и нехватка опытных предпринимателей (41%) дополняют проблемные аспекты в Европе.

Фрагментарность Европы, состоящая из разных стран и региональных центров, резко контрастирует с более консолидированным рынком США. Поэтому неудивительно, что 87% инвесторов воспринимают Европу как фрагментированную экосистему. Культурные и нормативные различия, а также различные уровни зрелости европейской экосистемы, согласно ответам на опрос, чаще всего упоминаются как факторы, способствующие такой фрагментации. Именно по этим причинам мы в Speedinvest гордимся нашим общеевропейским присутствием: более 40 инвесторов работают в наших пяти европейских офисах, предлагая нам взгляд с высоты птичьего полета на всю региональную экосистему с гибкостью для подключения к местным рынки.

Глядя через пруд

Хотя практика венчурного капитала в Европе и США имеет некоторое сходство, наше исследование выявило интригующие различия между двумя регионами.

Одним заметным отличием является то, что европейские инвесторы обычно стремятся к более низкой доле владения (13%) по сравнению с их американскими коллегами (23%). Кроме того, они уделяют меньше внимания фондовому рынку (30%), чем их коллеги в США (57%).

Европейские венчурные компании, как правило, моложе своих американских коллег, и многие из них открылись в течение последнего десятилетия. Этот молодой ландшафт побуждает европейских венчурных капиталистов создавать прочные сети и культивировать устойчивый поток инвестиционных возможностей, часто путем принятия меньших долей собственности или участия в синдицировании.

Европейские венчурные компании также в основном сосредоточены на стартапах на ранней стадии, тогда как на рынке США представлен более широкий набор инвестиций как на ранней, так и на более поздней стадии. Это, по-видимому, отражает разные стадии зрелости экосистемы в обоих регионах.

Несмотря на препятствия, европейский венчурный капитал привлек внимание международных инвесторов. 76% венчурных капиталистов сообщили о притоке американских инвесторов в Европу за последние 12 месяцев.

Несколько американских фондов за последние несколько лет открыли европейские офисы и расширяют свое присутствие в Европе более агрессивно, чем в прошлом. За последние три года известные американские венчурные компании, такие как Sequoia Capital, Lightspeed Venture Partners и General Catalyst, открыли новые офисы или начали масштабную экспансию по всему континенту.

Филипп Шопен является партнером одной из крупнейших в мире фирм венчурного капитала New Enterprise Associates (NEA). Он считает, что Европа еще не использовала весь свой потенциал.

Шопен сказал: «Мы наблюдаем новый уровень энтузиазма в европейской культуре стартапов. Поскольку в Европе нет истории крупных выходов, которые являются отличительной чертой экосистемы США, у европейских основателей есть возможность проявить огромную мотивацию и энтузиазм в отношении создания компаний, которые могли бы стать основополагающими примерами крупного технологического успеха в регионе».

Подталкивая Европу к новым высотам

Используя выводы, полученные в ходе этого опроса, Европа может предпринять шаги, чтобы утвердиться в качестве мирового технологического лидера. Хотя наше исследование проливает новый свет на процесс принятия инвестиционных решений в европейских венчурных капиталах, оно также открывает множество неизведанных направлений для будущих исследований широкой европейской экосистемы.

Несмотря на то, что европейская экосистема венчурного капитала относительно молода и меньше по размеру по сравнению с американским аналогом, она быстро расширяется и обладает явными преимуществами. Используя возможности европейской системы образования, талантливых людей и технического опыта, а также устраняя слабые места и фрагментированные рынки, мы можем способствовать устойчивому росту и повышать нашу конкурентоспособность на мировой арене.

Совместные усилия политиков, инвесторов и лидеров отрасли имеют решающее значение для дальнейшего развития европейского технологического ландшафта. Настало время действовать, воспользоваться возможностью и вывести европейский технологический ландшафт на новый уровень.

EUROPEAN UNION

EUROPEAN UNION