Хотя более мягкая денежно-кредитная политика может показаться бычьей в краткосрочной перспективе, среднесрочные последствия могут перевернуть экономику.

Торговля по принципу «плохие новости – это хорошие новости» продолжает доминировать на финансовых рынках, поскольку более слабые экономические данные воспринимаются как бычий фактор для рисковых активов. В двух словах: если ФРС развернется и прекратит QT, все проблемы инвесторов исчезнут. Однако, хотя эта история и пошла на пользу золоту, зловещий экономический фон должен привести к значительному снижению цен в ближайшие месяцы.

Например, S&P Global опубликовало данные по США 24 ноября. И хотя общие данные были несколько неоднозначными, последняя часть головоломки рецессии начала обретать форму. Отрывок гласил:

«Американские компании сократили численность рабочей силы в ноябре впервые почти за три с половиной года . Несмотря на то, что занятость была лишь незначительной, занятость перешла на спад после первого сокращения численности персонала в секторе услуг с июня 2020 года. Тем временем производители зафиксировали последовательное сокращение численности персонала.

«Компании обычно упоминали, что относительно низкий спрос и повышенное ценовое давление привели к увольнениям. Другие компании отметили, что были приняты меры по замораживанию найма сотрудников из-за давления на прибыль».

Таким образом, хотя мы неоднократно предупреждали, что более высокие долгосрочные процентные ставки могут подорвать потребительский спрос, замедление на рынке труда в США должно продолжиться в обозримом будущем. И когда это произойдет, основной оптимизм инвесторов должен смениться пессимизмом, связанным с рецессией.

Помните, что снижение ставок исторически было медвежьим, поскольку оно обычно происходит одновременно с серьезным экономическим спадом. А учитывая идеальную мягкую посадку массовых цен, должен развернуться большой сюрприз, который является крайне негативным для акций золотодобывающих компаний и горнодобывающих компаний.

Еще больше тревожных флажков

Несмотря на уверенность инвесторов в том, что ФРС осуществит идеальную посадку (этого никогда не происходит), циклы бума и спада случались множество раз на протяжении всей истории. А поскольку зловещие данные скрываются на виду, вполне вероятно, что это лишь вопрос времени, когда уверенность инвесторов превратится в сомнение.

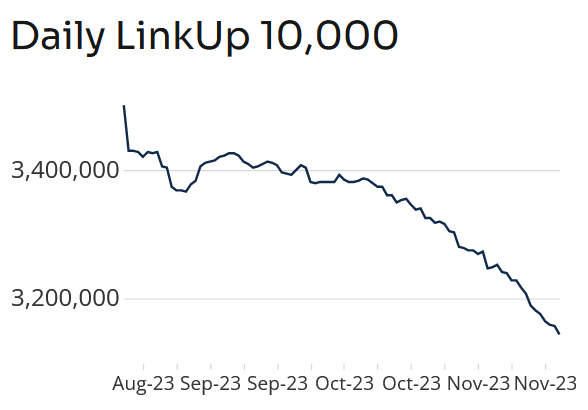

Индекс занятости LinkUp отслеживает намерения найма 10 000 крупнейших работодателей с наибольшим количеством вакансий в США. И поскольку этот показатель серьезно снизился, неудивительно, что сырая нефть оказалась под давлением.

Пожалуйста, смотрите ниже:

Ежедневное соединение 10 000

Поясним: синяя линия выше отслеживает индекс занятости LinkUp за последние 100 дней. Если проанализировать резкое замедление, то можно увидеть, что намерения нанимать сотрудников рухнули, поскольку долгосрочные процентные ставки резко возросли. Более того, в то время как толпа продолжает праздновать спад (опорные надежды), продолжающийся крах должен привести к Моменту Мински в 2024 году.

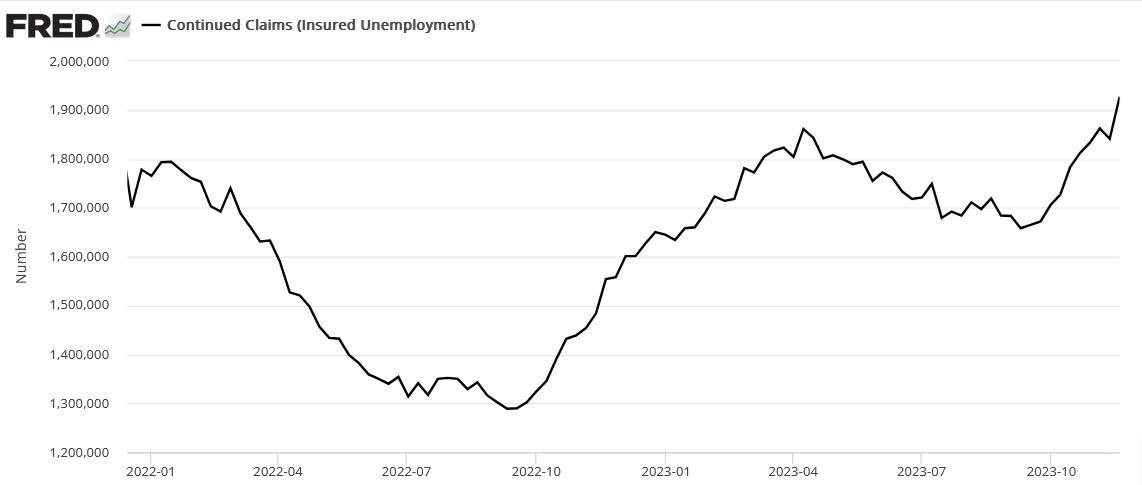

Еще одним свидетельством является продолжающийся рост заявок на пособие по безработице, что подливает масла в огонь медвежьих тезисов. Этот показатель измеряет количество американцев, которые подали заявку на пособие по безработице более одного раза.

Пожалуйста, смотрите ниже:

Чтобы объяснить это, резкий рост в правой части графика подчеркивает, как продолжающиеся заявки на пособие по безработице превысили максимумы 2022 и 2023 годов. . И опять же, не случайно недавний всплеск произошел одновременно с ростом долгосрочных процентных ставок. В результате фундаментальные показатели продолжают развиваться, как и ожидалось, и рецессия должна стать следующим катализатором, который нанесет удар по рисковым активам и поднимет индекс.

Наконец, поскольку ставки по ипотечным кредитам в США растут вслед за доходностью казначейских облигаций, рынок жилья остается крайне недоступным для большинства покупателей. А поскольку ожидающие продажи домов находятся в кризисном режиме, спрос остается еще одной жертвой борьбы ФРС с инфляцией.

В целом, идея «плохие новости — это хорошие новости» оказалась благом для . Тем не менее, рисковые активы, как известно, ставят надежду выше реальности, что часто приводит к резкому развороту ситуации, когда последняя преобладает. Следовательно, мы считаем, что настоящая драма еще впереди, и акции горнодобывающих компаний серьезно пострадают, если (когда) наступит рецессия.

EUROPEAN UNION

EUROPEAN UNION