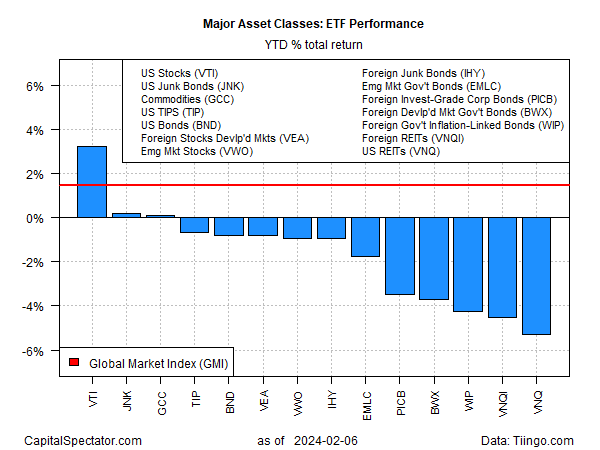

Наверху одиноко. Американские акции демонстрируют сильные результаты с начала года в 2024 году. Конечно, сейчас только начало февраля. Но поразительная разница между ростом акций США по сравнению с остальными основными классами активов все еще поразительна, если верить прогнозам ETF до закрытия вторника (6 февраля).

Индексный фонд фондового рынка США Vanguard Total (VTI) в этом году вырос на 3,2%. Это звездное возвращение, если предположить, что оно продолжится до конца года. Возможно, это преувеличение, но на данный момент подъем тем более примечательный по сравнению с остальной частью месторождения, большая часть которого находится под водой.

Самый большой спад в 2024 году: американские инвестиционные фонды недвижимости (REIT) через Vanguard Real Estate Index Fund (VNQ), которые на сегодняшний день потеряли 5,3%. Сокращение вакансий в офисной недвижимости в эпоху работы на дому стало бременем для коммерческой недвижимости, что, в свою очередь, является препятствием для VNQ.

Некоторые аналитики говорят, что этот сектор превратился в интригующую игру после трудных событий последних двух лет. По данным Morningstar, средняя дивидендная доходность VNQ за 12 месяцев составляет 4,16%, что немного превышает текущую доходность 10-летних казначейских облигаций. Если VNQ сможет показать хотя бы скромный прирост в течение следующих нескольких лет по сравнению с текущими уровнями, потенциал для хороших результатов вполне правдоподобен.

Предостережение заключается в том, что еще не очевидно, что негативный импульс VNQ исчерпал себя. Недавнее ралли разворачивается, и, учитывая неопределенность в отношении перспектив офисной недвижимости, все еще есть основания для наблюдения и ожидания, по крайней мере, для инвесторов, не склонных к риску.

Главный вопрос при распределении активов, конечно, заключается в том, как справиться с резким ростом американских акций, которые, вероятно, имеют вес выше среднего во многих, а возможно, и в большинстве портфелей. VTI является противоположностью VNQ, поскольку акции США продолжают расти до рекордно высокого уровня.

С технической точки зрения, сильный бычий рост американских акций означает, что в ближайшем будущем произойдет то же самое. Импульс имеет тенденцию сохраняться, пока он не прекращается. Предсказать поворотные моменты в режиме реального времени, по меньшей мере, сложно, и поэтому недавний сдвиг в сторону повышения, возможно, является позитивным прогнозным сигналом.

Тем не менее, быкам следует помнить, что подразумеваемая ставка на то, чтобы позволить победителям бежать, является предположением о том, что акции крупных технологических компаний могут продолжать стимулировать рынок вверх. Обратите внимание, что хотя SPDR S&P 500 ETF (SPY) в этом году вырос почти на 4%, его равновзвешенный аналог (RSP) не изменился. Удаление таких акций, как Amazon (AMZN), Microsoft (MSFT) и других ведущих технологических компаний, дает гораздо менее впечатляющий профиль недавних рыночных результатов.

«Хотя усиление позиции хедж-фондов, многочисленные антимонопольные иски со стороны Министерства юстиции и Федеральной торговой комиссии, а также изменения в макроэкономическом режиме повлияют на доходность акций, мы считаем, что рост продаж семи акций будет наиболее важным драйвером группы». пишет Дэвид Костин, главный стратег по акциям США в Goldman Sachs, о влиянии так называемой «Великолепной семерки» акций.

Ставки высоки для перспектив рынка, советует он. Действительно, быстрый рост доходов будет иметь решающее значение для дальнейшего лидерства так называемой «Великолепной семерки» акций крупных технологических компаний, которые способствуют росту фондового рынка США.

Увы, будущее все еще неопределенно, оставляя инвесторов перед извечным вопросом о том, как позиционировать портфели после такого однобокого движения, отдавшего предпочтение одному сегменту рынка?

Вместо того, чтобы пытаться предсказать будущее, возможно, лучше задать базовый вопрос: почему бы вам не провести ребалансировку сейчас, хотя бы на марже, после такого однобокого движения, в результате которого одна часть рынка получила чрезмерное предпочтение перед остальными?

Как обычно, ваш ответ будет зависеть от многих факторов, включая толерантность к риску, временной горизонт и различные ожидания, какими бы ошибочными они ни были, относительно того, что может произойти в течение следующего года с лишним. Это, конечно, непросто. Легко осознать, что вы, вероятно, получили приличную прибыль благодаря относительно узкому срезу мировых рынков. Остальное, как говорится, (наверное) математика, если заглянуть достаточно далеко в будущее.

Научитесь использовать R для анализа портфеля

Количественная аналитика инвестиционного портфеля в R:

Введение в R для моделирования риска и доходности портфеля![]()

Джеймс Пичерно

EUROPEAN UNION

EUROPEAN UNION