- Фондовым быкам может быть трудно оправдать покупку акций на таких повышенных уровнях по мере роста доходности.

- Рост цен на сырую нефть создает дополнительный риск для перспектив инфляции.

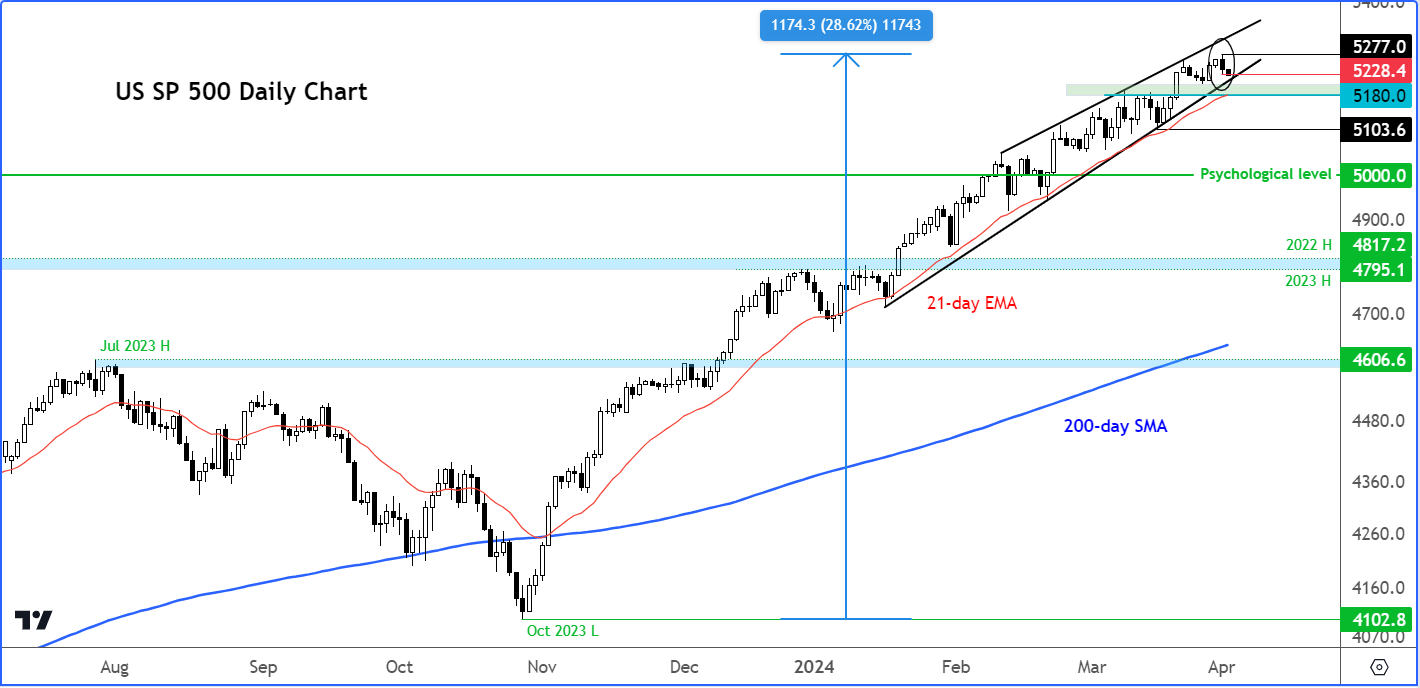

- Технический анализ S&P 500 показывает потенциальную трещину в бычьем тренде, но необходимо подтверждение.

Акции и резко отступили после достижения новых рекордных максимумов в первый торговый день месяца и квартала в понедельник. Мини-разворот произошел на фоне возобновившихся опасений по поводу инфляции и фиксации прибыли после огромного роста за последние два квартала.

Надежды на то, что ФРС и другие центральные банки снизят процентные ставки, а также шумиха вокруг искусственного интеллекта привели к тому, что индекс S&P 500 поднялся примерно на 28% по сравнению с минимумами в октябре. После такого большого движения риски коррекции высоки, особенно если учесть, например, что цены растут до 85 долларов за баррель, а правительства сталкиваются с растущими затратами на обслуживание своего долга по мере роста доходности, что делает все более трудным продолжать заимствование без повышения доходности. соотношение долга к ВВП достигло тревожного уровня.

Пока что в 2024 году инвесторы игнорировали эти опасения и опасения по поводу завышенных оценок. Посмотрим, изменится ли ситуация, когда мы начнем второй квартал и направимся глубже в 2024 год. Медвежьим спекулянтам все еще нужно увидеть подтвержденный сигнал разворота на графиках, учитывая силу ралли за последние 5 месяцев или около того.

Что заставило урожайность снова вырасти?

Доходность выросла на 10 базисных пунктов в понедельник, а затем продолжила расти в первой половине сессии вторника, когда цены на сырую нефть марки WTI поднялись выше $85,00 за баррель. Движение доходности в понедельник было вызвано экономическими данными крупнейших экономик мира, поскольку менеджеры по закупкам как в китайской, так и в американской промышленности сообщили о росте активности, который превзошел ожидания.

Тем не менее, PMI также усилил опасения по поводу инфляции, поскольку субиндекс цен подскочил до 55,8 с 53,3, что привело к росту доходности облигаций и дальнейшему снижению перспектив агрессивного снижения ставок. Эти данные вызвали рост цен на сырьевые товары, такие как сырая нефть, и еще больше смягчили опасения по поводу экономического роста. Сегодня цена WTI превысила отметку в 85 долларов, что еще больше усилило опасения по поводу инфляции.

Чего ожидать на этой неделе?

Заглядывая в оставшуюся часть недели, выступления Федеральной резервной системы, запланированные на эту неделю, выражаются двузначными числами, и рынок может ожидать, что данные по производственному сектору в понедельник вызовут осторожность среди чиновников в отношении существенного смягчения политики. Кроме того, в течение недели ожидаются многочисленные отчеты о занятости, причем данные пятницы станут главными событиями в экономическом календаре США.

В результате торги на предстоящей неделе могут быть волатильными. Я полагаю, что быки на фондовом рынке будут приветствоваться любыми признаками мягкой посадки, поскольку это сохранит перспективы снижения ставок в июне. Медведи захотят увидеть новые доказательства устойчивой инфляции.

S&P 500 500 анализ и торговые идеи

Акции были в замешательстве в течение последних трех месяцев благодаря оптимизму ИИ и позитивному настроению всех по поводу потенциального снижения процентных ставок Федеральной резервной системой и другими крупными центральными банками позднее в этом году. С конца октября индекс S&P 500 вырос примерно на 28%, но есть некоторые опасения, что рынок немного подвержен некоторой краткосрочной фиксации прибыли.

Источник: TradingView.com

В понедельник на графике S&P 500 появилась небольшая медвежья свеча поглощения на дневном временном интервале, что означало, что небольшой выигрыш от последних торгов на прошлой неделе (четверг) был сведен на нет. Сегодня нам нужно будет следить за тем, будет ли дальнейший нисходящий импульс после этого медвежьего сдвига, или мы вернемся в диапазон понедельника. На этот раз медведи захотят увидеть реальные обязательства, поскольку их прошлые попытки спровоцировать коррекцию оказались тщетными.

Даже если мы увидим небольшой откат, медведям все равно понадобятся дополнительные доказательства вершины рынка. Например, потребуется прорыв восходящего канала или клина. Ключевая краткосрочная поддержка находится на отметке 5180, где также вступает в игру 21-дневная экспоненциальная скользящая средняя.

Если этот уровень будет пробит, только тогда все станет немного интереснее. В противном случае, скорее всего, это будет то же самое: покупаются небольшие падения. Интересно, что индекс S&P 500 не испытал даже 2%-ного отката во время своего падения с ноября, что подчеркивает силу продолжающегося ралли.

Отказ от ответственности: Эта статья написана исключительно в информационных целях; он не является призывом, предложением, советом или рекомендацией инвестировать как таковой и не предназначен каким-либо образом стимулировать покупку активов. Я хотел бы напомнить вам, что любой тип актива оценивается с нескольких точек зрения и является высокорискованным, поэтому любое инвестиционное решение и связанный с ним риск остаются за инвестором.

Читайте мои статьи в City Index.

EUROPEAN UNION

EUROPEAN UNION