- Несмотря на краткосрочную неопределенность, инвесторы должны следить за основными изменениями рыночных тенденций и соответствующим образом корректировать портфели.

- Дебют Arm на Nasdaq на прошлой неделе, который стал крупнейшим IPO в США почти за два года, безусловно, может быть одним из таких событий.

- Динамика высокодоходных облигаций и их взаимосвязь с индексом S&P 500 указывают на заметный уровень сопротивления, влияющий на рыночные тенденции.

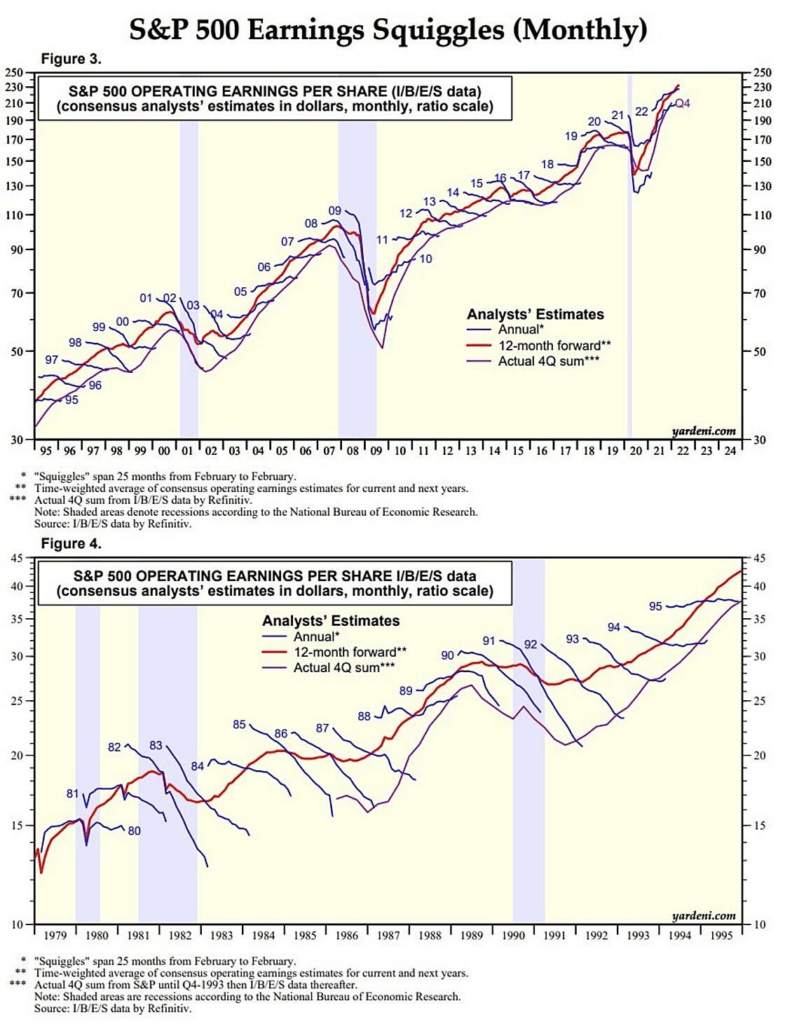

Прогнозы рынка могут быть весьма неточными. Тем не менее, изучение прошлых событий позволяет нам отфильтровать шум настоящего момента и сконцентрироваться на более широких движениях рынка.

Для долгосрочных инвесторов следование установленному пути похвально, но в равной степени рационально «приспосабливаться» по мере нашего прогресса, если мы сталкиваемся с противоречивыми сигналами.

Задача, естественно, заключается в оперативном обнаружении этих сигналов. В качестве иллюстрации Ярдени составил исторические прогнозы доходов и изменений на каждый год. Интересно наблюдать, как ожидания аналитиков оправдываются в среднем на 30%.

Источник: Исследование Ярдени.

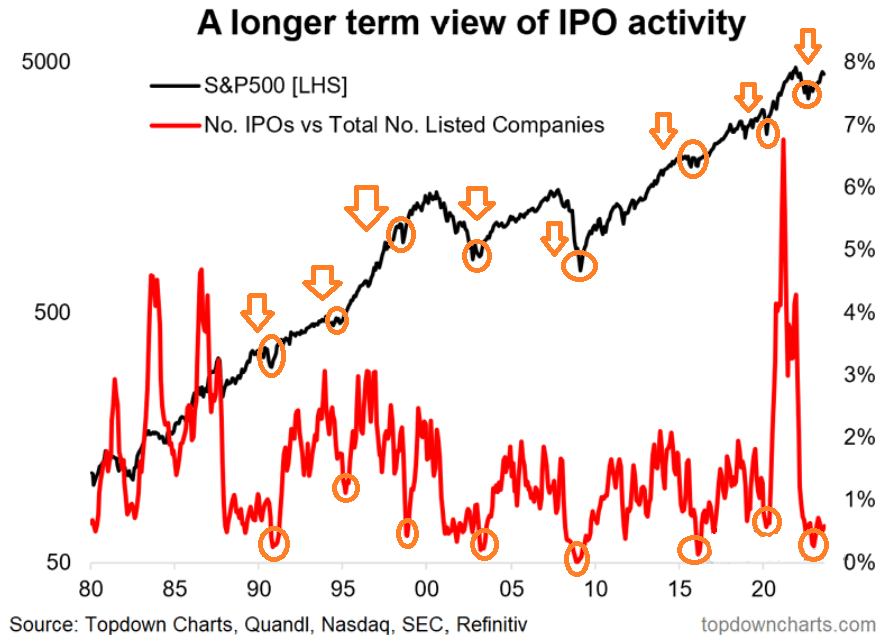

На прошлой неделе на рынке США произошло примечательное событие — крупное IPO, первое почти за два года.

Arm Holdings (NASDAQ:), гигант-производитель микросхем, накопил впечатляющие 4,87 миллиарда долларов США. Компания Arm Holdings, принадлежащая преимущественно SoftBank (TYO:) Group (OTC:), выпустила 96 миллионов акций по 51 доллар каждая, что привело к существенной оценке в размере примерно 54,5 миллиарда долларов.

Примечательно, что Arm Holdings ранее котировалась как на Лондонской фондовой бирже, так и на Nasdaq (с 1998 по 2016 год) до приобретения SoftBank за 32 миллиарда долларов. В 2020 году SoftBank попытался продать Arm Holdings компании NVIDIA (NASDAQ:), но нормативные препятствия не позволили осуществить сделку.

В финансовом отношении Arm Holdings сообщила о выручке в размере $2,68 млрд за финансовый год, закончившийся 31 марта 2023 года, что укрепило ее позиции одной из ведущих технологических компаний Соединенного Королевства. Хотя и произошло небольшое снижение чистой прибыли по сравнению с прошлым годом — $549 млн в 2022 году против $524 млн в 2023 году.

Тем не менее, в более широкой перспективе наиболее важным фактором является то, что дебютное мероприятие Arm на Nasdaq имеет значительный вес, поскольку оно сигнализирует о возобновлении активности IPO на рынке США, что является хорошим предзнаменованием для более широкого рынка в среднесрочной перспективе.

Источник: TopDownCharts

Как показано на графике выше, всякий раз, когда происходит такое замедление (приближение к минимумам), оно обычно совпадает со снижением индекса S&P 500, и наоборот.

В настоящее время цена находится в диапазоне между 4600 и 4300, что приводит к боковому движению цены. Эта ситуация привела к умеренно положительному месячному результату +1,8%.

Анализ исторического курса iShares iBoxx $ High Yield Corporate Bond ETF (NYSE:) против. Соотношение iShares 3-7 Year Treasury Bond ETF (NASDAQ:) — а затем сравнивая его с S&P 500, мы можем заметить, что это заметное сопротивление продолжению тренда очевидно и устойчиво.

В настоящее время мы перешли от периода неопределенности к бычьему сигналу с прорывом уровня сопротивления 0,65 по коэффициенту. Это соотношение включает в себя высокодоходные облигации в числителе и недавно достигло нового годового максимума.

Подтверждение бычьего прогноза будет зависеть от самого спреда, который должен продемонстрировать силу, чтобы преодолеть уровень 0,66, что будет способствовать взаимосвязи между высокой доходностью и высоким риском. Это, в свою очередь, может привести к новым максимумам акций.

И наоборот, как показывает разброс на графике, неспособность преодолеть эти уровни намекает на потенциальное снижение и возможность появления новых минимумов на горизонте.

В настоящее время ожидаемый сдвиг в сторону оборонительных инвестиций еще не материализовался, и для его полного развития может потребоваться больше времени.

Возвращаясь к IPO, в 2023 году также состоялось крупнейшее европейское IPO в секторе возобновляемых источников энергии, любезно предоставленное Hidroelectrica. Этот шаг мгновенно поднял Hidroelectrica на позицию крупнейшей публичной компании в Румынии, оценочная стоимость которой превышает 10 миллиардов долларов. Размещение превзошло предыдущие рекорды, в том числе Lottomatica Group SpA, и приблизилось к рекордному максимуму для восточноевропейских акций, принадлежащих Allegro.eu.

В прошлом году у Hidroelectrica наблюдался значительный рост выручки, главным образом, из-за вторжения России в Украину, которое привело к повышению цен на энергоносители. Чистая прибыль увеличилась примерно на 45 процентов в годовом исчислении, а прибыль в первом квартале выросла на 34 процента.

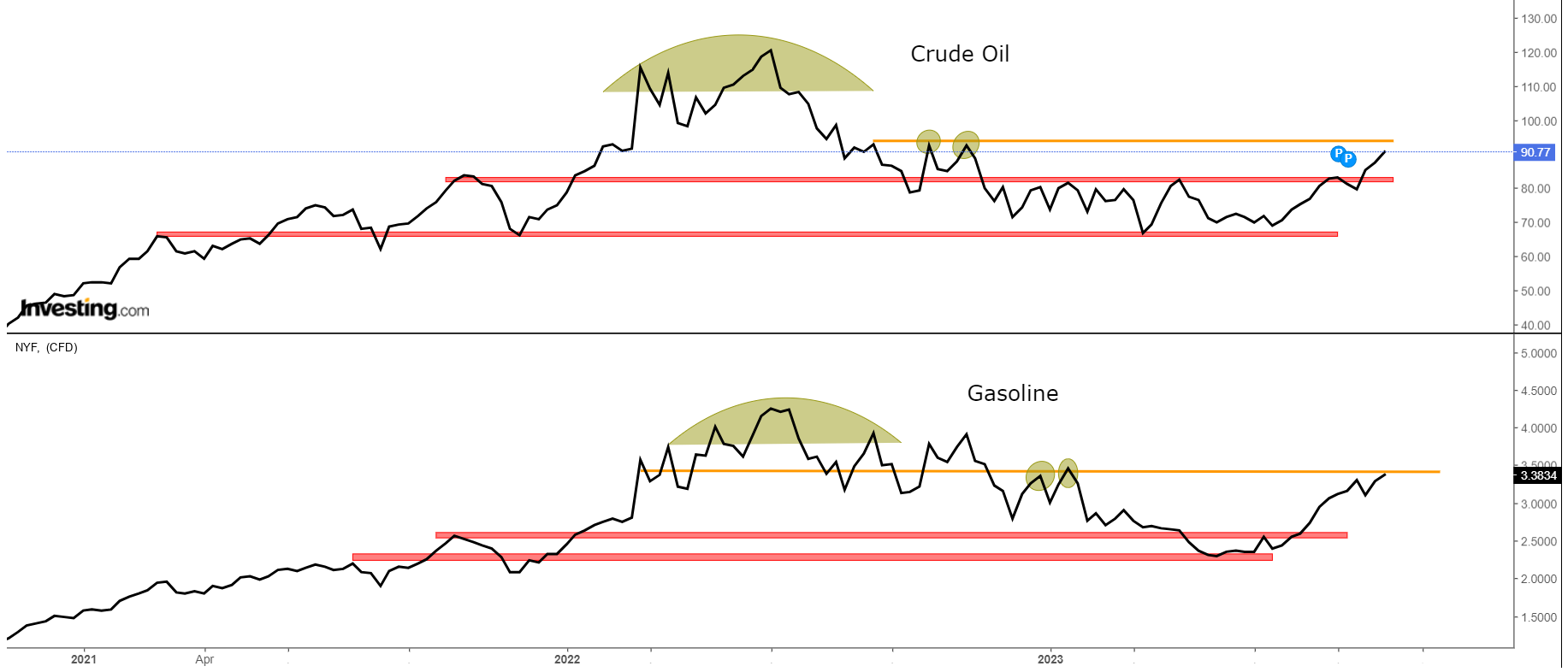

Фактически, акции энергетических и сырьевых товаров продолжают привлекать внимание. С июня 2023 года он показал замечательные результаты, поднявшись на +30%, а дизельное топливо подорожало на +37%.

Что касается Hidroelectrica, то ее замечательная политика прибыльности и дивидендов, которая предполагает возврат 90 процентов прибыли акционерам, может еще больше повысить привлекательность акций.

Рынки находятся в постоянном движении, чему способствуют такие факторы, как страх, жадность и последние новости. В ближайшие недели (или месяцы) будет крайне важно расшифровать психологию рынка, которая отражается на ценах и волатильности. Этого можно достичь с помощью методов технического анализа.

Обязательно зарегистрируйтесь на бесплатную неделю InvestingPro прямо сейчас!

Запишитесь на бесплатную неделю прямо сейчас!

***

Раскрытие информации : Эта статья написана исключительно в информационных целях; он не является призывом, предложением, советом или рекомендацией инвестировать как таковой и не предназначен каким-либо образом стимулировать покупку активов. Я хотел бы напомнить вам, что любой тип актива оценивается с нескольких точек зрения и является высокорискованным, поэтому любое инвестиционное решение и связанный с ним риск остаются за инвестором.

EUROPEAN UNION

EUROPEAN UNION