После вчерашнего закрытия рынка Microsoft (NASDAQ:) опубликовала отчет о прибылях и убытках за первый квартал 2024 финансового года. Компания превзошла оценки аналитиков, значительно превзойдя как выручку, так и прибыль. Сегодня на предрыночных торгах акции выросли почти на 5% и превысили 346 долларов за акцию. Этот блестящий отчет, вероятно, подстегнет впечатляющий восходящий тренд MSFT после его дна в 2009 году.

Вот уже более четырнадцати лет инвесторы в гиганта программного обеспечения, расположенного в Редмонде, штат Вашингтон, получают высокую, стабильную и предсказуемую прибыль. Акции компании следовали за бизнесом по восходящей траектории до оценки ~ 2,5 триллиона долларов. Однако не следует забывать, что этот феноменальный успех во многом совпал с эпохой легких денег и самой продолжительной экономической экспансии в истории США.

Конечно, Microsoft — одна из величайших компаний, когда-либо созданных. Учитывая компетентное управление и многочисленные конкурентные преимущества, работающие в его пользу, его гегемония, скорее всего, сохранится на долгие годы. Но делает ли это MSFT хорошей инвестицией при текущих ценах? В конце концов, компания не прекращала увеличивать свои доходы и доходы между пиком пузыря доткомов в 2000 году и дном в 2009 году. Тем не менее, с точки зрения инвесторов, это было потерянное десятилетие, поскольку за эти девять лет акции упали на 75%.

Всегда наступает момент, когда основы даже самого лучшего бизнеса больше не могут оправдывать его высокую оценку. Простая экстраполяция вчерашних успехов в будущее работает до тех пор, пока не перестанет работать. Учитывая, что прибыль Microsoft в 30 раз превышает прибыль, компания Microsoft, очевидно, далеко не дешева. Такой коэффициент означает, что компания будет продолжать расти на 30% в ближайшие годы. Это практически невозможно для бизнеса, выручка которого уже измеряется сотнями миллиардов и чья оценка исчисляется триллионами.

И хотя здравого смысла недостаточно, чтобы внушить быкам некоторую осторожность, на ценовых графиках Microsoft также есть большой предупреждающий знак для тех, кто хочет посмотреть.

На 4-часовом графике выше показано ралли акций за последние двенадцать месяцев. Начиная со дна в 213 долларов в начале ноября 2022 года, его структура напоминает нам импульсную модель, пятая и последняя волна которой до сих пор отсутствует. Волны (1), (2), (3) и (4) уже существуют, и внутри волны (3) также можно увидеть две более низкие степени тренда. Волна (4), похоже, завершилась вскоре после касания уровня поддержки Фибоначчи 38,2%.

Если этот подсчет верен, мы можем ожидать большего потенциала роста в волне (5) к новому историческому максимуму, приближающемуся к отметке в 400 долларов. Однако, вопреки нынешним настроениям, мы считаем, что это будет возможность забрать прибыль, а не присоединиться к быкам. В дополнение к высокой оценке, теория волн Эллиотта утверждает, что за каждым импульсом следует коррекция. И в этом случае он может быть больше, чем предполагает 4-часовой график выше.

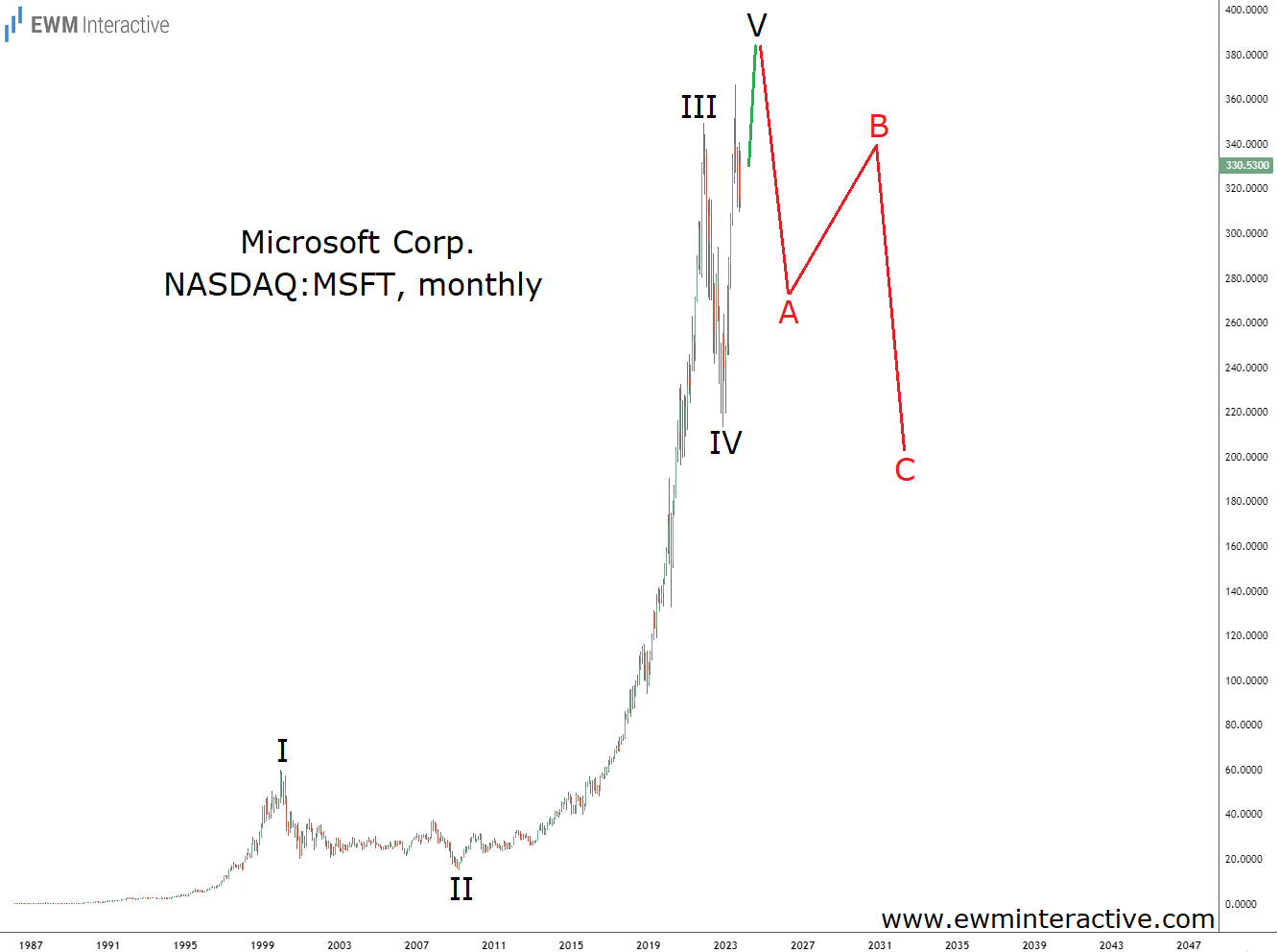

Переходя к месячному графику Microsoft, мы видим, что недавнее восстановление от $213 на самом деле является волной V импульса, продолжающегося с момента IPO компании в 1986 году. Она отмечена I-II-III-IV-V, где вершина волны I соответствует пику пузыря доткомов в 2000 году. Последнее десятилетие, о котором мы упоминали ранее, было волной II. Волна III была настоящим чудом, прежде чем вызванный ФРС медвежий рынок 2022 года потянул акции вниз в волне IV. Отсюда следует, что восстановление в 2023 году — это волна V.

После его завершения можно ожидать начала крупной трехволновой коррекции. Коррекции обычно стирают всю пятую волну. Если предположить медвежий разворот около 400 долларов за акцию, это будет снижение примерно на 50% обратно к поддержке волны IV около 200 долларов.

«Невозможно!» — скажут многие. Не совсем, особенно если учесть, что для того, чтобы MSFT упала на 39% в период с ноября 2021 по ноябрь 2022 года, не потребовался Армагеддон. Просто небольшое изменение настроения рынка. С точки зрения бизнеса в компании также не было ничего плохого во время 75%-ного краха в 2000-2009 годах. Просто резкое изменение в восприятии этого инвесторами.

Бычьи рынки чувствуют себя лучше всего прямо перед их завершением. Это было верно в отношении «ревущих 1920-х годов» и всех других великих бычьих рынков до и после. Это было правдой в отношении мании доткомов и последующего пузыря на рынке недвижимости. Рынок разворачивается задолго до того, как на горизонте появляются малейшие признаки проблем. Когда приходит беда, уже слишком поздно. Анализ волн Эллиотта говорит нам, что бычий рынок Microsoft скоро закончится. Именно тогда, когда кажется, что это будет длиться вечно.

Итак, стоит ли покупать Microsoft? Да, но только в краткосрочной перспективе. Мы сомневаемся, что волна (5) of V займет больше пары месяцев. По нашему мнению, именно столько времени осталось быкам на эвакуацию.

Исходное сообщение

EUROPEAN UNION

EUROPEAN UNION