До мая 23 года еще осталось 2 дня, но вот изменение базисного пункта казначейских облигаций (по состоянию на пятницу, 26 мая) с 30.04.23:

- 3 месяца: рост на 24 б.п.

- 1 год: рост на 45 б.п.

- 2 года: увеличение на 50 б.п.

- 5-летний: рост на 41 б.п.

- 10-летний: рост на 36 б.п.

- 30-летний: рост на 29 б.п.

Похоже, мы наблюдаем хорошее ралли во вторник утром, в выходные после Дня поминовения, так что были некоторые опасения по поводу «потолка долга», встроенные в доходность, но, судя по фьючерсам на федеральные фонды, упомянутым здесь в эти выходные, вы должны подумать о большее беспокойство по поводу потребительской активности в США и недостаточно быстрой дефляции инфляции вызывают более серьезные опасения.

Посмотрим, где доходность казначейских облигаций закончится на неделе.

Вот данные, отслеживаемые каждую неделю, которые могут понравиться читателям: традиционный портфель 60% / 40% определенно почувствовал сопротивление со стороны облигаций:

60% / 40% доходность с начала года по неделям:

- 5/26: 6,79% (S&P 500 +10,25%, Barclay’s Agg, +1,60%)

- 19.05: 6,79% (S&P 500, +9,89% AGG, +2,13%)

- 5/12: 6,22% (S&P 500, +8,04%, AGG, +3,49%)

- 5/5: 6,49% (S&P 500 +8,31%, AGG, +3,76%)

- 28.04: 7,04% (S&P 500, +9,18%, AGG, +3,82%)

- 21.04: 6,12%, (S&P 500 +8,2%, AGG, 3,00%)

Технологии и узкое лидерство S&P 500 в 2023 году:

Вместо того, чтобы переписывать историю, Bespoke отлично осветил тему в эти выходные. Вот их две диаграммы:

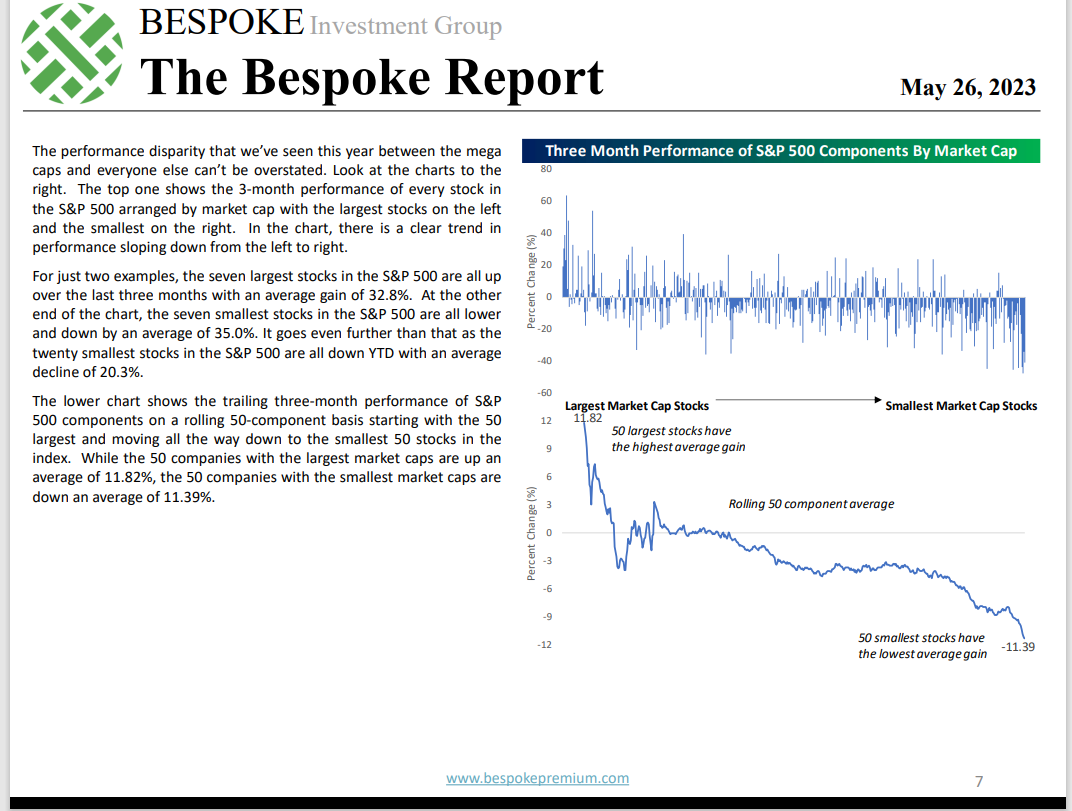

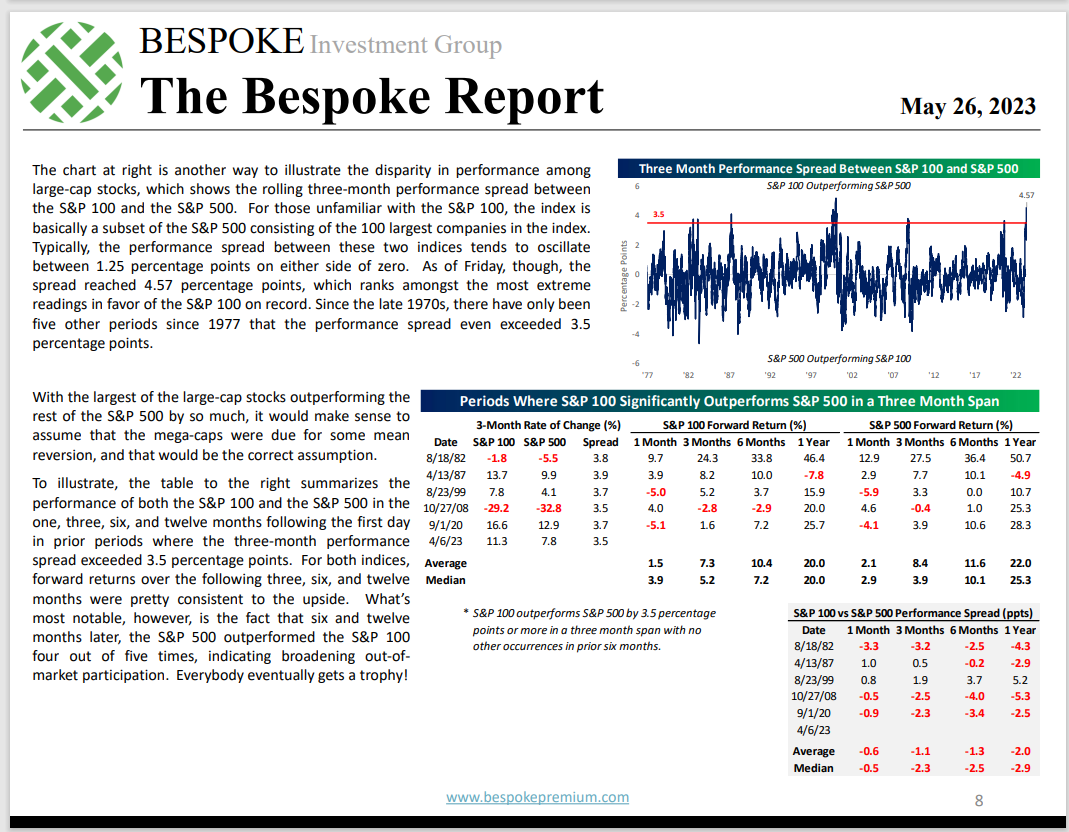

Первая страница Bespoke, вырезанная и вставленная из Bespoke Report за эти выходные, показывает результаты 30 крупнейших акций по сравнению с 30 самыми мелкими акциями (вау, какое несоответствие). На 2-й странице показано, почему читатели могут НЕ захотеть обязательно делать ставку на «возврат к среднему» в ближайшее время.

Вся эта чушь, публикуемая с Уолл-Стрит и появляющаяся в финансовых СМИ неделю за неделей, меня удивляет, что Bespoke не получает большего освещения в своих исследованиях. Они, безусловно, этого заслуживают.

Тем не менее, вот это предостережение в блогах о «технологическом лидерстве» на данный момент в 2023 году:

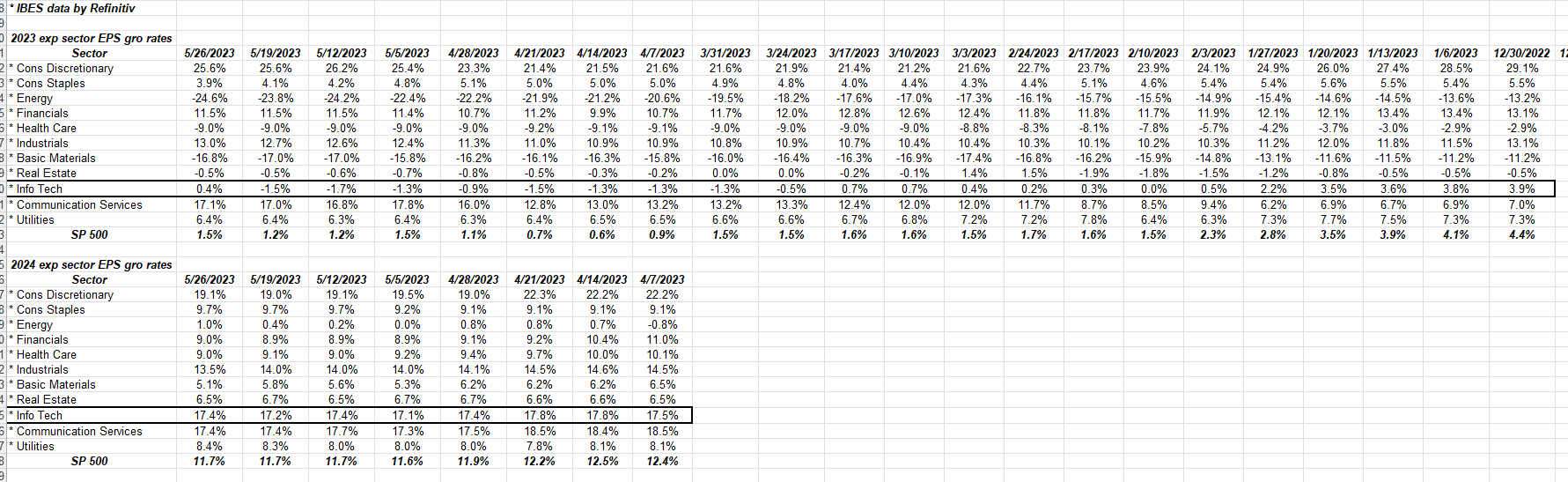

Нажмите на приведенную выше таблицу и обратите внимание, как рост EPS в технологическом секторе изменился в 2023 году. Ожидаемый рост EPS в технологическом секторе остается довольно сомнительным для 2023 года, даже после прибыли Nvidia на прошлой неделе. Однако обратите внимание на ожидаемый рост в 2024 году. Как далеко в будущем действительно дисконтирует фондовый рынок?

На самом деле, я ожидал увидеть скачок ожидаемого роста EPS в технологическом секторе в 2023 году после колоссального прогноза Nvidia.

Как правило, технология как сектор работает лучше, когда полупроводники являются лидирующей группой, а полупроводники снова лидируют в 2023 году. По состоянию на пятницу, 26 мая, SMH вырос на 45% с начала года. Конечно, Nvidia (NASDAQ:) имеет наибольший вес в ETF SMH с долей 17,7% рыночной капитализации SMH.

Этот пост в блоге был написан 25 марта, в нем отмечается такое же динамичное и все еще технологическое развитие.

Восемь недель спустя мало что изменилось.

Заключение

Это одно из мнений, но если доходность казначейских облигаций будет сотрудничать, вы можете привести доводы в пользу большего потенциала роста для S&P 500, даже при уже приличной доходности с начала года. Некоторые сравнивают нынешний рынок с концом 1990-х годов, что вполне может быть обосновано, в то время как другие приводят доводы в пользу повторения 1995 года, когда технологии взорвались с IPO Netscape и началом бума доткомов (искусственный интеллект новинка 2023 года).

Другим аспектом в 2022 году стало ясно, что акции с высоким ростом PE НЕ будут хорошо воспринимать более высокие ставки, и скорректированные 30% в 2022 году. Ожидается, что технологии и, в частности, топ-10 крупнейших компаний S&P 500, по-прежнему опережают ожидания.

Ничто из этого не является советом, и относитесь ко всему этому с изрядной долей скептицизма. Все данные о доходах получены из данных IBES от Refinitiv, и оценки доходов и доходов могут меняться ежедневно. Прошлые результаты не являются гарантией будущих результатов, и инвестирование может привести к потере основной суммы. Принимайте все мнения рынка с существенным скептицизмом. Рынки капитала быстро меняются как в положительную, так и в отрицательную сторону.

Как всегда, спасибо за чтение.

EUROPEAN UNION

EUROPEAN UNION