-

Поскольку фондовый рынок консолидирует достижения 2024 года, компаниям малой капитализации еще предстоит наверстать упущенное, что вызывает спекуляции о потенциальных точках входа на фоне недавнего падения.

-

Russell 2000 продемонстрировал незначительный рост с начала года, но исторически сложилось так, что акции компаний малой капитализации часто приводят к ралли на рынке.

-

В этой статье мы обсудим три акции малой капитализации, которые вы можете добавить в свой портфель по мере корректировки индекса Russell 2000.

- Инвестируйте как крупные фонды менее чем за 9 долларов в месяц с помощью нашего инструмента выбора акций ProPicks на базе искусственного интеллекта. Узнайте больше здесь>>

Фондовые рынки начали 2024 год с уверенного роста, но одна область отстает: малая капитализация. Хотя акции компаний с малой капитализацией выросли примерно на 8%, они столкнулись с несколькими распродажами, в том числе вчерашней. На фоне недавней коррекции инвесторы уже рассматривают потенциальные точки входа в сектор малой капитализации.

С начала года индекс вырос всего на 0,3%. Однако за последние пять лет индекс продемонстрировал приличный рост на 31,5%. Исторически сложилось так, что начало широкого рыночного ралли часто возглавляют акции компаний с малой капитализацией.

Но повторится ли эта картина в 2024 году? Это зависит от нескольких факторов. Во-первых, экономика должна избегать рецессии. Кроме того, решающее значение имеет время снижения процентных ставок Федеральной резервной системой США. В настоящее время рынки ожидают первого снижения ставок не ранее июня. Многие компании с малой капитализацией по-прежнему ориентированы на рост и выиграют от снижения стоимости заимствований.

Еще одним ключевым моментом для инвесторов является оценка компаний. По состоянию на 8 марта 2024 года соотношение цена/прибыль (коэффициент P/E) индекса Russell 2000 составляет 27,89. Тем, кто присматривается к растущим акциям малой капитализации, рекомендуется провести целевое исследование.

Чтобы помочь в этом поиске, мы использовали скринер InvestingPro, чтобы определить здоровые акции малой капитализации с потенциалом роста. Три акции стали выдающимися кандидатами, соответствующими критериям InvestingPro и получившими положительные оценки аналитиков Уолл-стрит.

1. Технология тактильных систем

Tactile Systems Technology (NASDAQ:) зарекомендовала себя как одна из движущих сил постоянного стремления к инновациям и совершенствованию медицинского обслуживания. Сосредоточившись на разработке медицинских устройств для лечения хронических заболеваний, компания пошла по пути, который не только экономически перспективен, но и потенциально может улучшить жизнь многих людей.

Компания Tactile Systems Technology специализируется на лечении сосудистых заболеваний, таких как лимфедема и хроническая венозная недостаточность. Благодаря инновационным терапевтическим решениям компания увеличила выручку в четвертом квартале 2023 года на 5% по сравнению с предыдущим годом, достигнув $77,7 млн. В конечном итоге компания получила скорректированную чистую прибыль в размере $8,9 млн или $0,37 на акцию, превзойдя ожидания рынка.

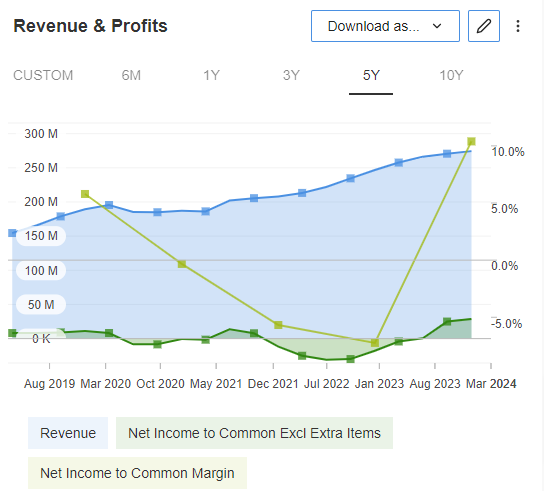

Выручка и прибыль

Источник: ИнвестПро

Рост выручки Tactile Medical был в первую очередь обусловлен увеличением продаж и аренды устройств для терапии лимфедемы, а также небольшим ростом продаж в сегменте респираторной терапии. Эти успехи демонстрируют не только эффективность продукции компании, но и ее способность адаптироваться к потребностям рынка.

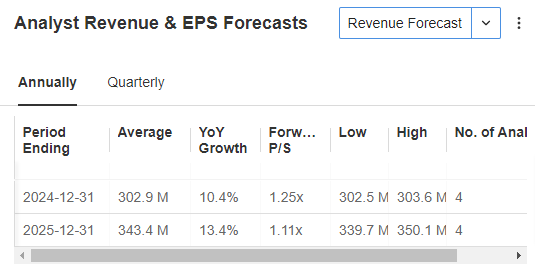

Tactile Medical также предоставила оптимистичный прогноз выручки на 2024 год в размере от 300 до 305 миллионов долларов, что представляет собой увеличение примерно на 10% по сравнению с предыдущим годом. Аналитики также настроены оптимистично, прогнозируя еще один рост выручки примерно на 13% в 2025 году.

Прогнозы доходов аналитиков и прибыли на акцию

Источник: ИнвестПро

Источник: ИнвестПро

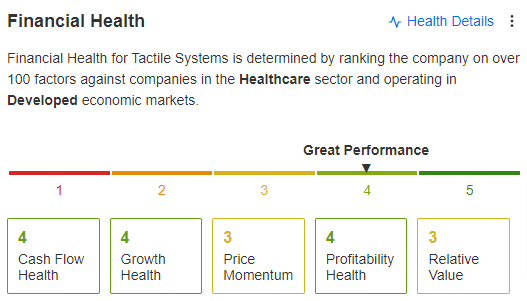

Помимо многообещающих деловых перспектив, Tactile Systems Technology также выделяется своим прочным финансовым положением. По данным InvestingPro, компания получила средний общий балл 4 из 5 баллов в таких областях, как денежный поток, динамика, прибыльность, рост и относительная стоимость.

источник=

Источник: ИнвестПро

Стоит отметить высокую доходность свободного денежного потока в 8,9% по сравнению с аналогами, что указывает на то, что компания работает эффективно и генерирует привлекательную прибыль для своих инвесторов.

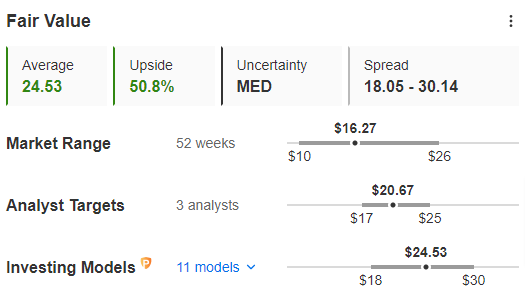

И модели InvestingPro, и оценки аналитиков Уолл-стрит указывают на то, что акции Tactile Systems Technology в настоящее время недооценены. Исходя из текущих цен, модели InvestingPro оценивают недооценку в 51% (24,53 доллара), в то время как Уолл-стрит дает среднюю целевую цену в 20,67 доллара — явный признак того, что у компании все еще есть много возможностей для роста и потенциала для инвесторов.

Справедливая стоимость

Источник: ИнвестПро

2. Прогиния

Во времена, отмеченные многочисленными экономическими проблемами, есть компании, последовательно идущие к успеху. Одной из таких компаний является Progyny (NASDAQ:), пионер в области управления льготами, специализирующийся на решениях для рождаемости и построения семьи.

В прошлом году доход Progyny составил $1,08 млрд, что на 38% больше, чем в предыдущем году. Только в четвертом квартале выручка выросла на 26% до $269,9 млн.

Но дело не только в том, что доходы достигают новых рекордов; чистая прибыль компании выросла почти вдвое по сравнению с предыдущим годом. За весь год чистая прибыль составила $62,0 млн или $0,62 на разводненную акцию по сравнению с $30,4 млн годом ранее. В четвертом квартале чистая прибыль выросла практически в четыре раза до $13,5 млн или $0,13 на разводненную акцию.

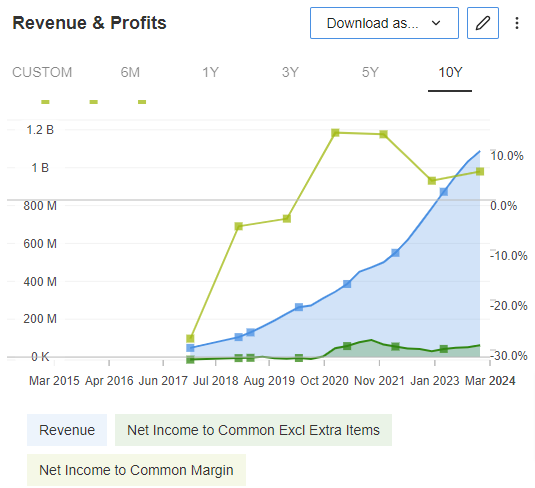

Выручка и прибыль

Источник: ИнвестПро

Если присмотреться к прибыльности Progyny, то можно увидеть, что компания впечатляет своей валовой прибылью и скорректированной EBITDA. Валовая прибыль увеличилась до 21,9% благодаря постоянному повышению эффективности услуг по управлению медицинским обслуживанием. Скорректированная EBITDA за весь год достигла рекордных $187,1 млн, увеличившись на 49% по сравнению с предыдущим годом.

Еще одна причина для радости Progyny — рост ее клиентской базы, которая к концу 2023 года выросла до 392 клиентов, что значительно больше, чем в прошлом году (288 клиентов).

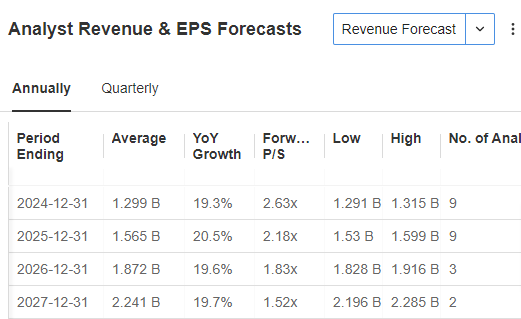

На 2024 год Progyny сохраняет оптимизм, прогнозируя выручку от $1,28 до $1,31 млрд и чистую прибыль от $68,1 до $73,6 млн. Ожидается, что скорректированная EBITDA будет находиться в диапазоне от $224,0 млн до $232,0 млн. Аналитики также уверены в более отдаленном будущем: ожидается, что рост доходов стабилизируется на уровне около 20% до 2027 года.

Прогнозы выручки и прибыли на акцию

Источник: ИнвестПро

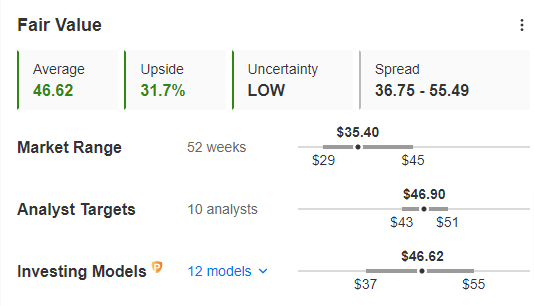

Хотя в прошлом году акции выросли только на 15%, модели InvestingPro предсказывают потенциальную доходность более 30% в 2024 году. Это может приблизить акции к их справедливой стоимости в $46,6, которая также является целевой ценой аналитиков Уолл-стрит.

Справедливая стоимость

Источник: ИнвестПро

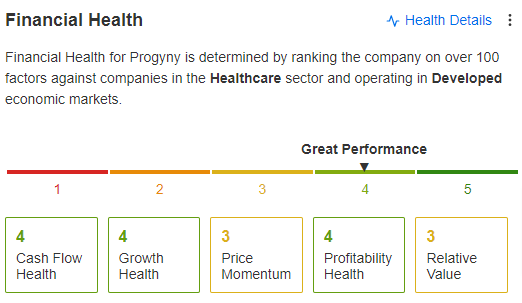

Progyny также может убедить с точки зрения финансового благополучия с оценкой качества 4 из 5 баллов.

источник=

Источник: ИнвестПро

3. Кроксы

Еще одна компания, выделяющаяся в секторе малой капитализации, — это Crocs (NASDAQ:), производитель популярных пенопластовых сабо, чья недавняя квартальная прибыль превзошла ожидания аналитиков. В ответ акции выросли.

За три месяца, закончившихся 31 декабря 2023 года, выручка Crocs составила $960 млн, что менее чем на 2% больше, чем за тот же период прошлого года. В то время как основной сегмент Crocs продемонстрировал двузначный рост, сегмент HeyDude продолжал сталкиваться с некоторыми проблемами: в четвертом квартале продажи упали более чем на 18%.

За весь год Crocs сообщила о рекордной выручке почти в $4,0 млрд, что на 11,5% больше, чем в предыдущем году. Операционная маржа улучшилась на 230 базисных пунктов с 23,9% в предыдущем году до 26,2%.

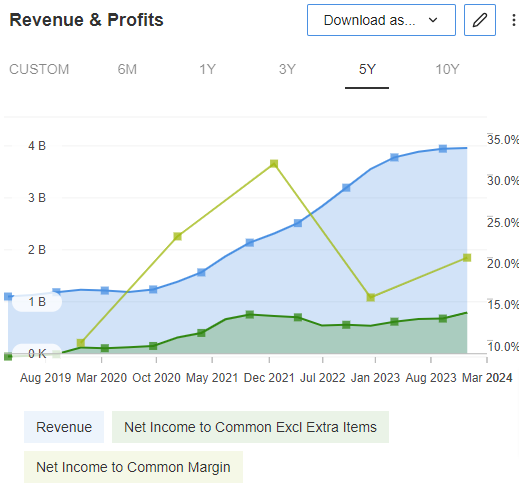

Выручка и прибыль

Источник: ИнвестПро

В целом руководство выразило уверенность.

«Мы начинаем 2024 год с позиции силы и воспользуемся возможностью инвестировать в несколько ключевых стратегических областей, чтобы заложить основу для устойчивого увеличения доли рынка», — подчеркнул в своем заявлении генеральный директор Эндрю Рис.

В текущем финансовом году руководство ожидает роста выручки на уровне от 3 до 5%. Хотя инвесторы, возможно, не полностью удовлетворены этим однозначным потенциалом роста, Crocs продолжает двигаться по траектории роста.

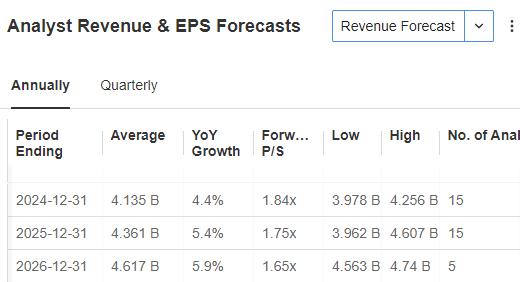

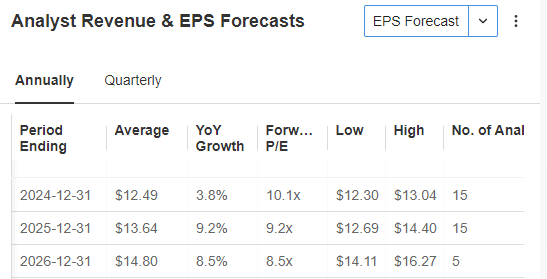

Компания продолжает находиться в режиме роста, что отражено в оценках рынка. В течение следующих трех лет ожидается средний рост выручки на 5,2% и рост прибыли на акцию на 7,2%.

Прогноз доходов аналитиков

Источник: ИнвестПро

Аналитический прогноз EPS

Источник: ИнвестПро

С операционной рентабельностью 26,2% в 2023 году Crocs является одним из самых прибыльных производителей обуви в группе аналогов, даже лучше, чем Nike (NYSE:) с ее лишь 11,9%.

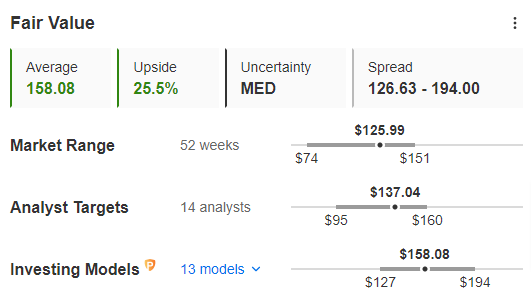

Модели InvestingPro прогнозируют потенциальную доходность акций Crocs в размере 25,5%, которая может вырасти до $158,08. Эту оценку разделяет и Уолл-стрит со средней целевой ценой в $137,04.

Справедливая стоимость

Источник: ИнвестПро

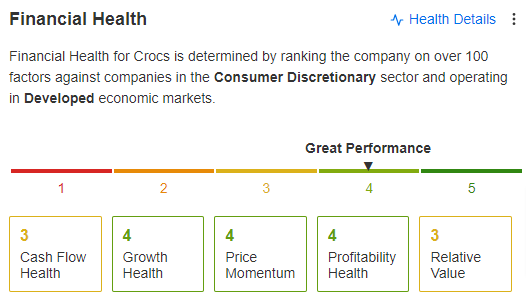

Оценка качества от InvestingPro подтверждает очень хорошее финансовое состояние Crocs.

источник=

Источник: ИнвестПро

Несмотря на сложные экономические условия, Crocs доказывает свою устойчивость и способность обеспечивать стабильную работу в трудные времена.

***

Примечание. Готовы к революции в выборе акций? Больше никаких утомительных исследований и неопределенных решений! Погрузитесь в мир ProPicks — нашего инструмента на базе искусственного интеллекта, который каждый месяц выбирает для вас более 70 лучших акций.

С 2013 года наши акции превзошли S&P более чем на 1000%. Так что не упустите свой шанс стать частью эксклюзивного круга пользователей ProPicks и победить рынок.

Воспользуйтесь нашей эксклюзивной скидкой прямо сейчас: введите код «PROTRADER» при размещении заказа и получите дополнительную скидку 10 % на годовую и двухлетнюю подписку Pro и Pro+. Нажмите здесь и не забудьте код скидки!

Подпишитесь сегодня!

Отказ от ответственности : Торговля акциями и другими финансовыми инструментами всегда предполагает определенный уровень риска. Прошлые результаты не являются надежным индикатором будущих результатов. Инвестиции в фондовый рынок могут привести к убыткам, и инвесторы должны осознавать возможность потери вложенного капитала. Инвесторам настоятельно рекомендуется провести собственное исследование и ознакомиться с конкретными рисками перед инвестированием. Это включает в себя рассмотрение рыночных рисков, отраслевых рисков, рисков компании, а также индивидуальных финансовых целей и толерантности к риску. Инвесторам, особенно неопытным, рекомендуется обратиться за независимой консультацией, прежде чем принимать инвестиционное решение. Использование инструментов и анализа, предоставляемых InvestingPro, предназначено только для информационных целей и не должно рассматриваться как инвестиционный совет. Любое инвестиционное решение является исключительно ответственностью инвестора. Обратите внимание, что торговля акциями и другими финансовыми инструментами сопряжена со значительными рисками и может подходить не всем инвесторам. Инвесторам рекомендуется инвестировать только те средства, которые они могут позволить себе потерять.

EUROPEAN UNION

EUROPEAN UNION